Invesco: Italiaanse smallcaps doen het goed

Invesco: Italiaanse smallcaps doen het goed

De small cap index FTSE Italia STAR leverde de afgelopen twee decennia een rendement van 12,1% per jaar op in Amerikaanse dollar. Daarmee deed die index het beter dan de S&P 500 (9,4%) en de MSCI Europe (7%) over dezelfde periode. Italië was voor de smallcapfondsen van Invesco het voorbije decennium dan ook de rijkste bron van alfa, zegt James Matthews, fondsmanager Europese aandelen bij Invesco.

Volgens hem worden de lage marktverwachtingen meer dan gecompenseerd door uitstekende fundamentals. “Beleggers associëren Italië vaak met lage bbp-groei, bureaucratie en politieke onrust. Toch doen veel Italiaanse smallcaps het beter dan hun wereldwijde sectorgenoten als het gaat om innovatie, technische bekwaamheid en groei. Bedrijven als Bulgari, Campari en Ferrari waren bijvoorbeeld ooit allemaal smallcaps. Italiaanse aandelen kunnen beleggers wel degelijk een mooi rendement opleveren.”

Reden waarom Matthews in de Europese smallcap-strategieën nog steeds overwogen blijft in Italiaanse aandelen. “Niet vanwege positieve verwachtingen over de Italiaanse macro-economie, maar omdat veel aandelen binnen ons aandelenselectiekader vallen. Met andere woorden: het zijn duurzame bedrijven met een beleggingsthese zonder marktconsensus en dat maakt dat ze aantrekkelijk geprijsd zijn.”

Momenteel houden we onder andere deze Italiaanse bedrijven aan:

- De' Longhi: een fabrikant van espressokoffiemachines en kleine huishoudelijke apparaten;

- GVS: een fabrikant van filteroplossingen voor toepassingen in de gezondheidszorg en de mobiliteitssector;

- Piovan: een bedrijf dat plastic materialen op een milieuvriendelijke manier recycleert, zodat ze steeds opnieuw kunnen worden gebruikt.

Afgezien van het feit dat ze in Italië beursgenoteerd zijn, zijn ze volgens Matthews ook allemaal toonaangevend in hun vakgebied. “Ze profiteren van een hoogopgeleide beroepsbevolking dankzij universiteiten van wereldklasse als Bocconi in Milaan, hebben wereldwijd sterke groeimogelijkheden en behalen een uitstekend rendement op kapitaal.”

Ten slotte zijn het ook allemaal familiebedrijven met ‘skin in the game’. “Dergelijke bedrijven hebben vaak een ongelooflijke focus, een sterke cultuur en duidelijk afgebakende doelen. Daarnaast blinken ze uit in kapitaalallocatie en hebben ze sterke balansen om recessies goed te kunnen doorstaan.”

Matthews constateert dat veel beleggers de neiging hebben om smallcaps te mijden omwille van drie redenen: 1) een gebrek aan liquiditeit; 2) onbekend maakt onbemind, daarom zijn beleggers op hun hoede; en 3) een vermeend hoger risico; smallcaps zouden het bij marktdalingen altijd minder goed doen dan largecaps.

“Het is waar dat kleinere bedrijven minder liquide kunnen zijn dan hun grotere tegenhangers, maar de breedte en de diepte van de beleggingsklasse kunnen dit meer dan compenseren. Ten tweede is het waar dat smallcaps minder goed worden geanalyseerd, maar daarmee verhoogt ook de kans dat ze verkeerd worden geprijsd. Dat maakt smallcaps zeer geschikt voor fundamentele beleggers die vertrouwen op hun eigen onderzoek.”

Tot slot is het hogere risico vaak een perceptie, zegt Matthews. “Tijdens de laatste vier bearmarkten deden smallcaps het gemiddeld niet slechter dan largecaps. Dit betekent dat ze zowel in opgaande als in neergaande perioden beter kunnen presteren. Daarom leveren ze vaak betere rendementen op dan largecaps, en behalen ze hogere voor risico gecorrigeerde rendementen.”

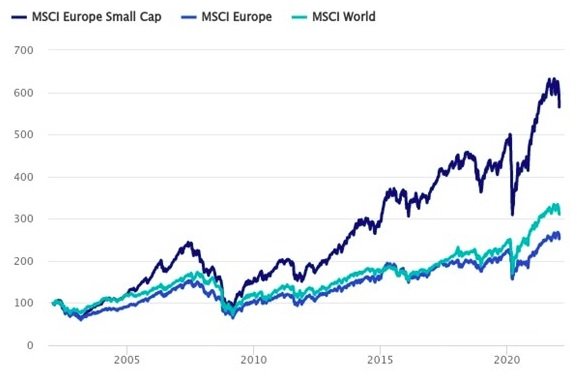

Volgens Matthews zijn de resultaten in verschillende regio’s hetzelfde. Of je nu kijkt naar wereldwijde, Europese, Amerikaanse, of Japanse smallcaps versus largecaps, of naar smallcaps uit de opkomende markten, de resultaten zijn gelijk. Voor langetermijnbeleggers zijn de rendementen voor Europese smallcaps in ieder geval uitzonderlijk geweest - zowel ten opzichte van Europese largecaps als ten opzichte van de MSCI World.”