Van Eck: Ondanks gestegen goudprijs blijven goudmijnaandelen ondergewaardeerd

Door Joe Foster, Portfolio Manager en Strateeg

Nieuwe recordhoogte voor goud

De sterke winsttrend van juli hield de eerste dagen van augustus aan. Op 6 augustus bereikte goud een recordhoogte van $ 2070 per ounce vanwege dollarzwakte en nieuwe dieptepunten voor staatsobligatieyields. In de daaropvolgende drie handelsdagen maakte goud een duikvlucht van $ 207 en bereikte op 12 augustus een intradaydieptepunt van $ 1863. Deze ommekeer werd in gang gezet door een opleving van de dollar, een renteverhoging en nieuws over een Russisch coronavaccin. Goud raakte in augustus overkocht en werd ruim boven de prijstrend verhandeld. Een correctie was dan ook te verwachten. Toen de gouddaling begon, zorgden winstnemingen voor extra momentum, en voor het eerst sinds juni deden beleggers hun beursgenoteerde op fysiek goud gebaseerde instrumenten van de hand. De goudprijs herstelde echter snel en consolideerde gedurende de rest van de maand tussen $ 1900 en $ 2000 per ounce. De U.S. Dollar Index (DXY)[1] bereikte op 31 augustus het laagste niveau sinds twee jaar. De spotprijs van goud sloot de maand af met een verlies van $ 8,06 (0,4%) op $ 1967,80.

Fed stelt inflatiedoel bij

Fed-voorzitter Jerome Powell kondigde een aanzienlijke bijstelling van het inflatiedoel aan: de inflatie mag nu boven de 2% uitkomen, het niveau dat jarenlang door de Fed werd nagestreefd. De aankondiging leidde tot enige volatiliteit, maar goud reageerde er nauwelijks op vanwege zijn geringe correlatie met de huidige markten. Pandemiegerelateerde deflatie is de meest bepalende economische factor waar we voorlopig nog niet vanaf zijn. Uit een studie van het Aspen Institute van 7 augustus blijkt dat zonder ingrijpen 17 miljoen Amerikaanse huishoudens (40 miljoen mensen) het risico lopen om nog dit jaar uit hun huis te worden gezet. Op 29 augustus stond in The Wall Street Journal een artikel over een nieuwe ontslaggolf in de VS doordat bedrijven verwachten dat de crisis langer aanhoudt. New York verwordt momenteel tot een tweederangsstad die gebukt gaat onder begrotingstekorten en toenemend vuurwapengeweld. The New York Times schat dat een derde van de kleine bedrijven in New York hun deuren definitief moet sluiten.

Hoewel er momenteel geen inflatiezorgen zijn, kan het nieuwe verruimende beleid van de Fed in de toekomst leiden tot ongewenste inflatie. In combinatie met het ontbreken van de wil of de mogelijkheid om inflatie via rentestijgingen te bestrijden, kan de enorme budgettaire ruimte en de gigantische liquiditeit van de centrale bank, ervoor zorgen dat er toch inflatie ontstaat. Maar eigenlijk zien we niet in waarom een lage inflatie in de praktijk problematisch zou moeten zijn. Consumenten profiteren wanneer de prijzen laag blijven of dalen dankzij efficiëntere productiemethoden en technologische vooruitgang. Misschien worden de motieven van de Fed duidelijker wanneer we beseffen dat bij een inflatie van 2% de reële waarde van de Amerikaanse overheidsschuld elke periode van 11 jaar met 25% daalt.

Staatsgreep in Mali heeft geen gevolgen voor de goudmijnbouw

In augustus vond er in Mali een militaire coup plaats waarbij de president tot aftreden werd gedwongen. De coup verliep relatief vreedzaam en de militairen benoemden een interimregering die de weg moet vrijmaken voor nieuwe verkiezingen. Barrick en B2Gold exploiteren grote goudmijnen in Mali. Op beide locaties hoefden de activiteiten niet te worden onderbroken en kon de productie onverminderd worden voortgezet. Toch daalde na het nieuws over de coup het aandeel B2Gold in twee dagen tijd met zo'n 15%. We beleggen al heel lang in West-Afrika en hebben al heel wat staatsgrepen en interne conflicten voorbij zien komen. De markt reageert altijd op dit soort nieuwsberichten. Historisch gezien levert dat koopkansen op voor slimme beleggers. Terroristische aanslagen vormen een nieuw risico waar we bij eerdere staatsgrepen niet mee te maken hadden. Laten we hopen dat het leger en de buitenlandse (voornamelijk Franse) troepen in staat zijn om opportunistische terroristische aanslagen te verijdelen. De goudmijnen bevinden zich in elk geval op ruime afstand van de hoofdstad Bamako en op zeer grote afstand van het noorden waar het terrorisme is geconcentreerd. Ongeacht wie er in Mali aan macht is, iedereen weet dat het land erbij gebaat is om de goudmijnen open te houden.

Een sterke stijging is niet hetzelfde als een overwaardering

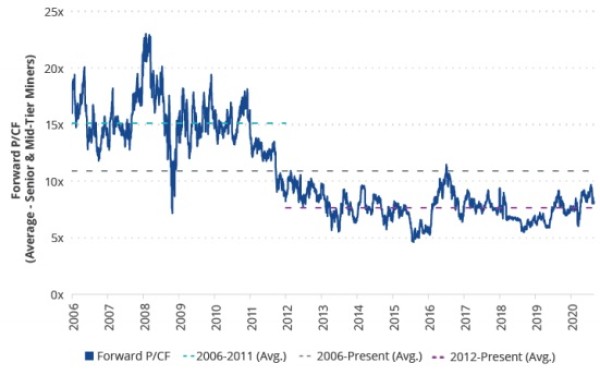

Wanneer aandelen sterk stijgen, krijgen we vaak de vraag of ze misschien overgewaardeerd zijn. Sinds goud op 20 juni 2019 aan zijn huidige opmars begon, steeg de goudprijs met 45% en de NYSE Gold Miners Index (GDMNTR)[2] met 79%. Deze outperformance leidde echter niet tot overgewaardeerde aandelen. Dat komt doordat de exploitatiekosten van goudmijnen grotendeels vastliggen. Het gevolg is dat elke prijsstijging pure winst is (vóór aftrek van belastingen). Een analyse van ons universum van senior en mid-tier mijnbouwers laat zien dat bij een goudprijsstijging van 11%, van $ 1800 naar $ 2000 per ounce, de vrije kasstromen kunnen toenemen met 29%. Als de prijzen stijgen, nemen ook de onontgonnen grondstoffen in waarde toe. Hierdoor kan de waarde van een bedrijf toenemen. Deze hogere waardering is over het algemeen echter pas aan de orde wanneer goudaandelen minstens 30% zijn gestegen ten opzichte van de goudprijs. Een dergelijke outperformance hebben we in de huidige markt echter nog niet gezien. RBC Capital Markets heeft berekend dat de koers-kasstroomverhouding is gestegen van 7,0 in juni 2019 naar 8,0 nu. Dat is onder het langetermijngemiddelde van 10,9 en ruim onder het haussemarktgemiddelde van 15,1. In de eerste helft van 2016 bereikte de waardering van de koers-kasstroomverhouding voor het laatst zijn gemiddelde waarde. Toen steeg de goudprijs met 25%, de GDMNTR met 103% en de koers-kasstroomverhouding van 5,7 naar 10,7.

Forward koers-kasstroomverhouding van senior en mid-tier mijnbouwbedrijven[3]

Bron: RBC Capital Markets. Gegevens per 26 augustus 2020. Resultaten uit het verleden vormen geen garantie voor toekomstige resultaten.

Bij het bepalen van financiële rendementen en bij het nemen van beslissingen over het initiëren van mijnbouwprojecten, gaan bedrijven altijd uit van de basisprijs, ofwel de goudprijs in het slechtst denkbare scenario, om te zorgen dat hun projecten gedurende de hele cyclus winstgevend blijven. In de periode voorafgaand aan de recente prijsstijgingen, schommelde de goudprijs jarenlang tussen de $ 1100 en $ 1300 per ounce. Daardoor gingen bedrijven in hun projectmodellen tot nu toe veelal uit van een goudprijs van rond de $ 1200. Als een project geen rendement van meer dan 10% kon halen bij een goudprijs van $ 1200, ging het project niet door.

We hebben het al vaker gehad over de huidige stringente financiële en operationele discipline in de sector, waar tijdens eerdere cycli geen sprake van was. Ook hebben we er meerdere malen op gewezen dat ook generalistische beleggers deze sector zouden moeten waarderen, wanneer ze er eens goed naar zouden kijken. Het nieuwe belang van Berkshire Hathaway in Barrick is daar een voorbeeld van. Barrick en veel andere bedrijven waarin we beleggen, doen er alles aan om vast te houden aan hun gedisciplineerde aanpak door kosten en schulden onder controle te houden en door bij evaluatie van hun investeringsprojecten uit te gaan van een goudprijs van $ 1200 per ounce. De recente goudprijsstijgingen hebben er echter wel toe geleid dat sommige bedrijven hun normen op dit punt hebben versoepeld.

Door de hogere goudprijzen gaan we zien dat er nu ook mijnen voor kwalitatief mindere goudafzettingen worden gebouwd. Dat zijn goudafzettingen die bij lagere goudprijzen niet economisch verantwoord in exploitatie kunnen worden genomen vanwege de hoge operationele kosten en/of de hoge investeringskosten die gepaard gaan met lage goudgehaltes van de afzettingen en/of andere mijnbouwkundige uitdagingen. Een voorbeeld hiervan is het Cote Lake-project van Iamgold in Ontario (Canada), een goudafzetting van 6,6 miljoen ounce met een laag goudgehalte. Iamgold verwacht dat het $ 1,3 miljard kost om daar een mijn te bouwen. In januari 2019 liet Iamgold weten de bouw van Cote stop te zetten en te wachten op betere marktomstandigheden. Op 21 juli 2020 kondigde Iamgold aan de bouw voort te zetten. Deze beslissing werd mogelijk doordat het bedrijf zijn aanname voor de goudprijs bijstelde van $ 1250 naar $ 1350. Er is ook een klein aantal bedrijven dat voor nieuwe projecten de prijsaanname verhoogde tot wel $ 1541 per ounce. Deze bedrijven moeten vaak de keuze maken tussen het verminderen en het op peil houden van hun productie. Voor dat laatste zijn ze afhankelijk van dure overnames of het exploiteren van laagwaardige afzettingen. Voor hen is het exploiteren van laagwaardige goudafzettingen als aanvulling op hun bestaande projectenportefeuille vaak de beste optie. Verder is er een groeiend aantal junior bedrijven dat nu financiering kan krijgen voor het ontwikkelen van laagwaardige goudafzettingen.

Onze voorspelling is dat de goudprijs doorstijgt tot boven de $ 3000 per ounce. En als deze voorspelling uitkomt, zullen alle bedrijven profiteren. Het zou echter getuigen van roekeloosheid om op basis van dergelijke voorspellingen een mijn te bouwen en het voortbestaan van een bedrijf op het spel te zetten. Als alles volgens planning verloopt, kan het wel zeven jaar duren voordat een mijn is gebouwd en de investering is terugverdiend. Tijdens de laatste goudcyclus was de hoogste goudprijs $ 1921 en de laagste $ 1050. Dat laagste punt was veel lager dan demeesten hadden verwacht. De goudprijs bevindt zich momenteel opnieuw in de buurt van de $ 2000. Iedereen weet dat er ooit een nieuwe baissemarkt gaat komen, maar niemand weet of dat over een jaar of over tien jaar gebeurt. Als de baissemarkt eerder begint dan verwacht, kunnen projecten die zijn gebaseerd op hogere prijsverwachtingen, mislukken.

In de sector begint zich een tweedeling af te tekenen tussen hoogwaardige dividenduitkerendebedrijven die mijnen tegen lage kosten exploiteren, en bedrijven met kwalitatief minder goede projecten die hogere risico's nemen. Zolang de hogere goudprijzen zich nog niet hebben gestabiliseerd, lijkt de huidige cyclus nog te jong om te speculeren op bedrijven die het niet zo nauw nemen met de discipline die ze hadden omarmd na fouten tijdens de laatste cyclus.

[1] De U.S. Dollar Index (DXY) geeft de algemene internationale waarde van de Amerikaanse dollar aan door het gemiddelde te nemen van de wisselkoersen tussen de Amerikaanse dollar en zes belangrijke wereldvaluta's.

[2] NYSE Arca Gold Miners Index (GDMNTR) is een aangepaste marktkapitalisatiegewogen index die bestaat uit beursgenoteerde ondernemingen die voornamelijk actief zijn in de goudmijnbouw.

[3] Senior goudmijnbouwbedrijven produceren 1,5 tot 6,0 miljoen ounce goud per jaar, terwijl midtier goudmijnbouwbedrijven een jaarproductie van 0,3 tot 1,5 miljoen ounce hebben.