Harry Geels: Niet-beursgenoteerde beleggingen bieden beleggers uitkomst

Harry Geels: Niet-beursgenoteerde beleggingen bieden beleggers uitkomst

Door Harry Geels

Private beleggingen kennen voor- en tegenstanders. Maar beleggers kunnen tegenwoordig niet anders dan private beleggingen omarmen. De beleggingsmogelijkheden in de publieke markten nemen af, terwijl die van de private markten juist toenemen. De waarderingsverschillen spreken ook in het voordeel van private beleggingen. Particuliere beleggers staan hier nog achterin de rij.

Bij institutionele beleggers en vooral bij family offices winnen private beleggingen steeds meer terrein. Volgens de Financial Times is er ‘een grote verschuiving van belegd vermogen van de beursgenoteerde beleggingen naar de minder transparante hoeken van het financiële systeem aan de gang’. Dit is een trend die volgens de zakenkrant de komende tien jaar ook nog eens gaat versnellen.

Onder private beleggingen vallen niet-beursgenoteerde aandelen, obligaties en direct vastgoed. Private equity is een reeds jaren bekende private beleggingscategorie. De groei zit hem nu vooral in de real-estate debt, waaronder ook woninghypotheken, infrastructure debt, microfinanciering en private credits (of loans). Bij private credit zit de groei vooral bij de kleine en middelgrote bedrijven. Banken trekken zich als financier uit deze markten terug, wat ruimte biedt aan beleggers.

Genoeg goede argumenten

Er zijn diverse redenen om vooral nu naar de private markten te kijken. Ten eerste hebben publieke markten ‘waarderingsissues’. Staatsobligaties, en ook de ‘veilige’ bedrijfsobligaties kennen negatieve yields. Ze bieden beleggers simpelweg geen compensatie meer voor risico en inflatie.

De waarderingen op basis van koers-winst- en koers-omzet-verhoudingen voor beursgenoteerde aandelen zijn historisch gezien ook hoog, zeker in de VS. Hier zouden we nog de casus van ‘There Is No Alternative’ (TINA) kunnen bouwen. Toch zijn de risico’s, zeker kijkend naar de ‘margin debt levels’ en het sterk aantal toegenomen (sentimentsgedreven) beleggers, flink toegenomen.

Ten tweede schrijft de theorie voor dat private markten extra rendement bieden. Als er precies twee dezelfde bedrijven, met dezelfde hoeveelheid uitgegeven aandelen bestaan, dan zal het bedrijf dat op de beurs staat een hogere koers hebben dan het private bedrijf. Het beursgenoteerde bedrijf is liquide en daar zijn beleggers bereid extra voor te betalen. Maar die hogere koers leidt tot een lager toekomstig rendement.

Naast de illiquiditeitspremie bieden diverse private markten ook nog een complexiteitspremie. Financieringsdeals tussen private bedrijven en beleggers kosten gewoon meer tijd en moeite om tot stand te komen. En daar staat een beloning in de vorm van een hoger rendement voor de financier/belegger tegenover, althans als alles volgens plan verloopt.

Publieke markten krimpen

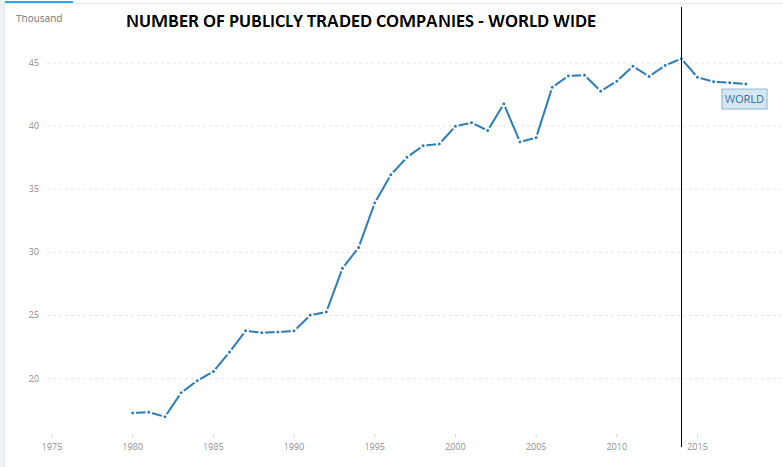

Er is nog een andere reden om naar private beleggingen te kijken. Sinds 2014 neemt volgens data van de Worldbank het aantal beursgenoteerde bedrijven in de wereld af. De Wilshire 5.000 Index had in 1996 nog meer dan 7.000 bedrijven in de index, nu zijn het er minder dan 4.000. Met andere woorden, steeds meer geld moet belegd worden in steeds minder bedrijven. Dit is waarschijnlijk ook een reden waarom de waarderingsverschillen tussen publieke en niet-beursgenoteerde effecten momenteel verder uiteen lopen.

Bron: Worldbank

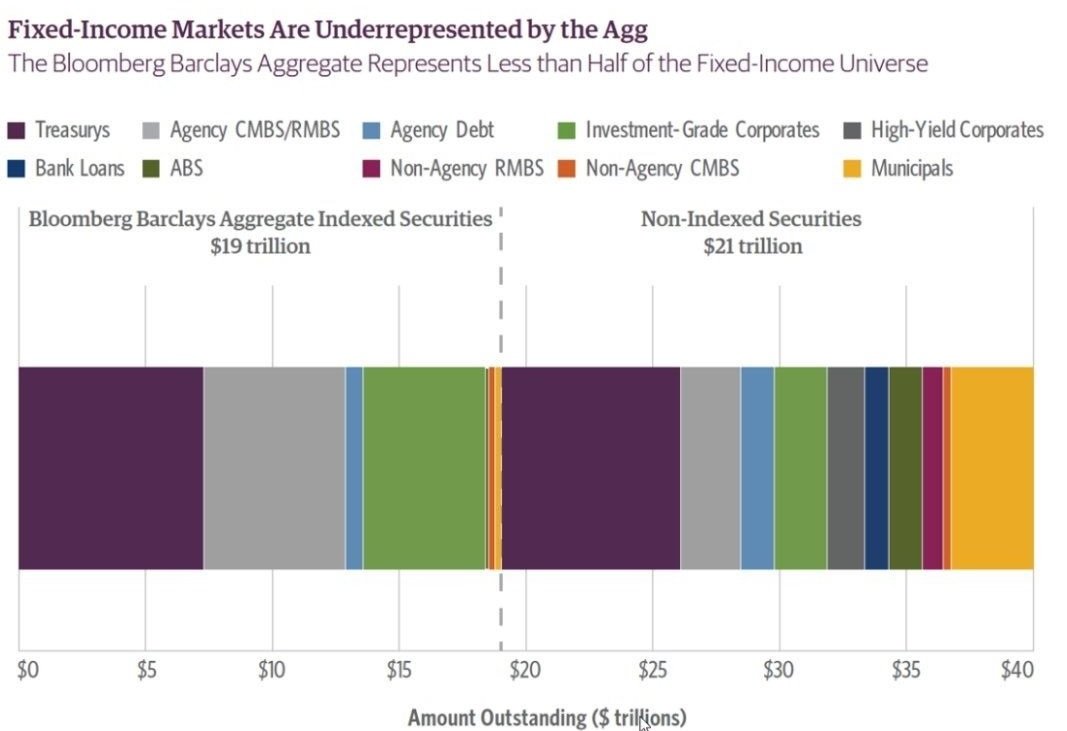

De obligatiemarkten kenden van huis uit al meer private handel dan aandelen, maar ook hier is de hoeveelheid beschikbare publieke obligaties (relatief) sterk afgenomen door de groei van de private markt zelf, maar ook door het opkoopbeleid van de centrale banken die inmiddels meer dan 20 procent van de obligatiemarkten in handen hebben (en door institutionele beleggers die uit hoofde van regelgeving niet mogen verkopen).

Het gaat hard: de Global Bloomberg Barclays Aggregate Bond Index vertegenwoordigt nog maar minder dan de helft van de totale obligatiemarkt. Een obligatiebelegger die zich bijvoorbeeld tot ETF’s beperkt, sluit zich van het grootste gedeelte van de obligatiemarkt af.

Bron: SIFMA, Wells Fargo en Bloomberg Barclays

Uitdagingen

Natuurlijk kennen private markten ook uitdagingen. De grootste uitdaging is het gebrek aan liquiditeit. Hoe kunnen de beleggingsproducten zo worden geconstrueerd dat beleggers niet bij iedere crisis zomaar (tegen te lage koersen) uitstappen? Private beleggingen zijn alleen geschikt voor beleggers met een lange horizon.

Een andere uitdaging is dat ook de private markten door de lage rente en het ‘opkoop-beleid van de centrale banken te maken hebben met een flinke toestroom van beleggersgelden. De kans bestaat dat beleggers genoegen nemen met gemakkelijkere voorwaarden (convenanten) of ongunstigere waarderingen. Beleggers moeten altijd goed blijven opletten en niet te gemakkelijk meegaan in de ‘zoektocht naar rendement.’

Tot slot heeft vooral private equity nog weleens een verkeerde naam gekregen, vanwege hoge kosten en het gebruik van (te) veel vreemd vermogen om de rendementen op te krikken. Maar ook hier zijn beleggers zelf bij, door kritisch te blijven bij de keuze van de beheerders en beleggingsproducten.

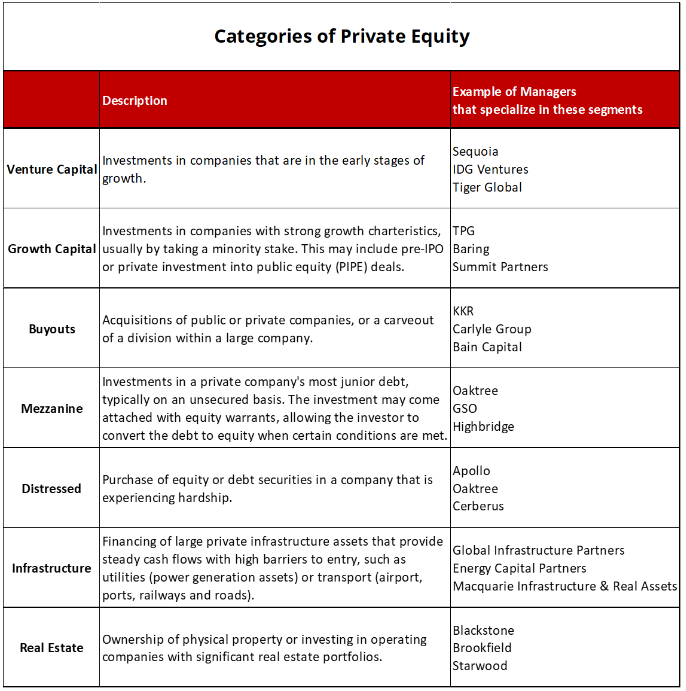

Een pluspunt van private equity is tegenwoordig dat het universum aan mogelijkheden de laatste jaren flink groter en diverser is geworden. Zie ook onderstaande tabel.

Bron: InvestQuest

Particuliere beleggers staan nog achteraan

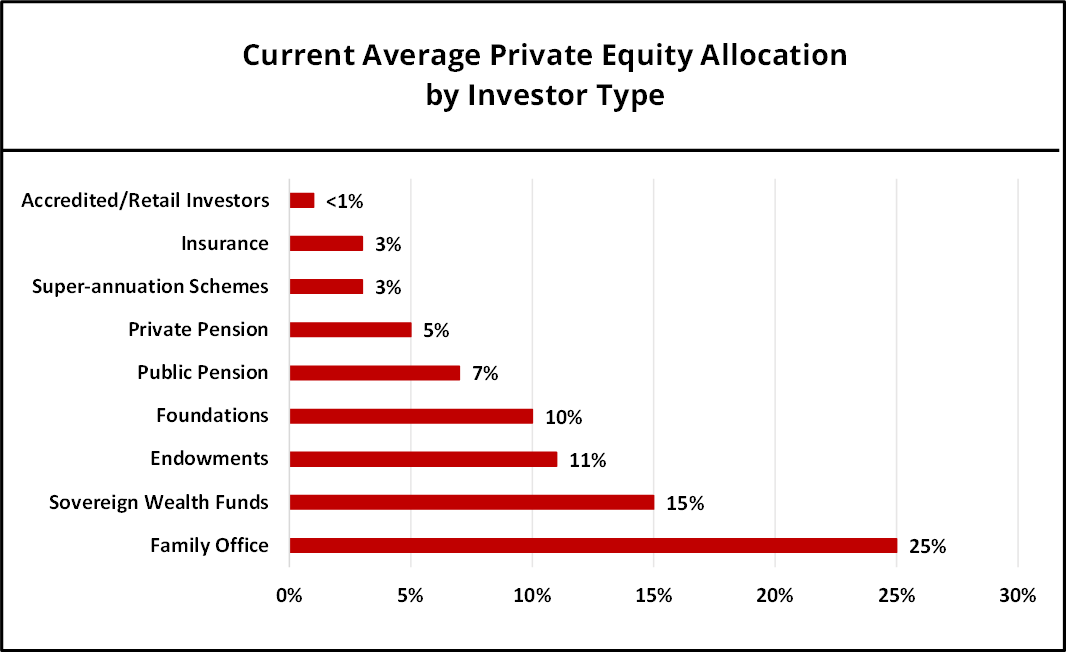

Uit onderstaande tabel blijkt dat wat betreft private equity-beleggingen vooral family offices en institutionele beleggers (flinke) allocaties hebben opgebouwd. Bij private loans zien we een vergelijkbare trend.

Particuliere beleggers missen een kans, zo blijkt uit data van Preqin. Dit komt gedeeltelijk door desinteresse en een kennisachterstand, maar vooral ook door een gebrek aan beleggingsmogelijkheden voor de particuliere markt.

Bron: Preqin

Dit artikel bevat een persoonlijke opinie van Harry Geels.