Harry Geels: Alternative credits en de beloning van illiquiditeit

Harry Geels: Alternative credits en de beloning van illiquiditeit

Door Harry Geels

Nu de vastrentende markten worden gekenmerkt door lage rendementen en krappe spreads, wenden veel institutionele beleggers zich tot alternatieve creditstrategieën om het rendement te verhogen en het risico te spreiden. Er is echter een trade-off, namelijk illiquiditeit. Hoe hoog is die illiquiditeitspremie nu eigenlijk en kan die verschillen in de tijd?

|

SAMENVATTING

|

Voor het beleggen in alternative fixed income worden diverse redenen gegeven, waarvan de extra premie boven de normale credit spread, de zogeheten illiquiditeitspremie, de belangrijkste is. Over deze illiquiditeitspremie is weinig geschreven en het is nog maar de vraag of die überhaupt goed onderbouwd kan worden. Naar de hoogte hiervan is wel het nodige onderzoek gedaan. Dit heeft geleid tot de volgende drie vragen: (1) Wat zijn de krachten achter deze premie? (2) Kan de hoogte ervan goed worden gemeten? (3) Is de hoogte stabiel, of kan de premie in de tijd variëren?

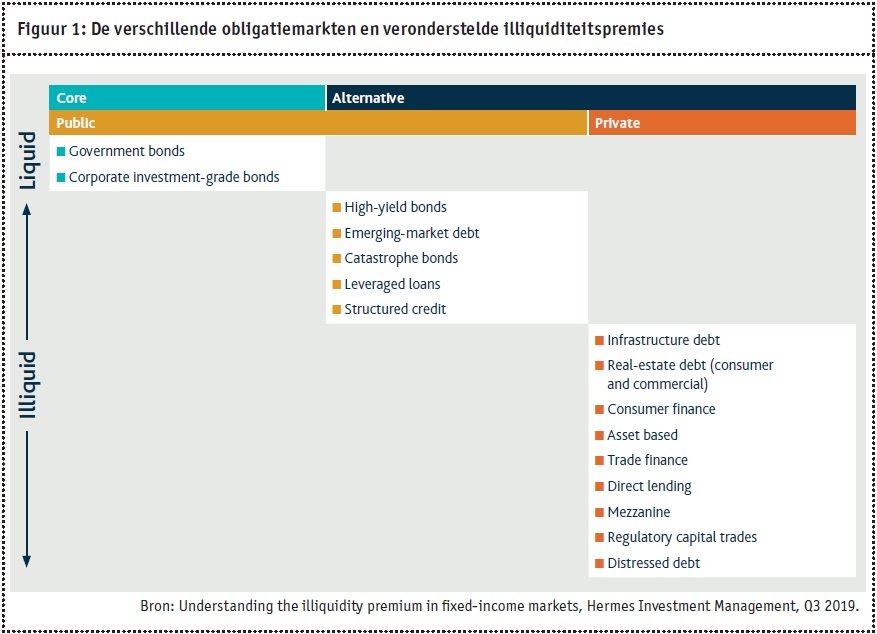

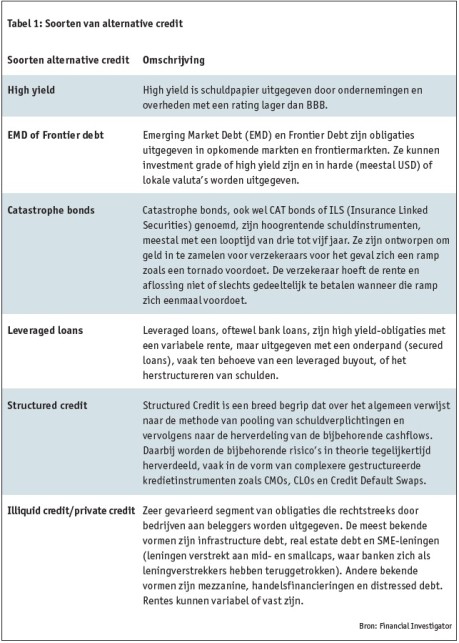

UNIVERSUM ALTERNATIVE FIXED INCOME

Onder alternative fixed income worden over het algemeen alle soorten obligaties geschaard die niet vallen onder publiek verhandelde investment grade staats- en bedrijfsobligaties. Het spectrum van alternative fixed income kan vervolgens worden opgedeeld in twee groepen: publiek en privaat verhandelde obligaties. Zie Figuur 1, waarin de mate waarin de liquiditeit van alle segmenten verschilt schematisch wordt afgebeeld, en Tabel 1, waarin de verschillende alternative fixed incomesegmenten worden omschreven.

FACTOREN DIE ILLIQUIDITEIT BEPALEN

Er worden globaal vier factoren genoemd die de hoogte van de illiquiditeitsspread bepalen. Ten eerste de transactiekosten, die expliciet kunnen zijn, zoals bied-laat spreads en brokerkosten, maar ook indirect, zoals slippage en koersimpact (hoeveel een grote ordertransactie de prijs van de belegging beweegt). Ten tweede de vraag-en-aanbodverhoudingen en de risico’s die market makers hebben bij het zich efficiënt kunnen hedgen. Ten derde de asymmetrische informatieverhoudingen: de kopers weten doorgaans minder dan de verkopers en voor dit risico willen de kopers gecompenseerd worden. En ten vierde de zoekfricties, een maatstaf voor de moeite die het kost om een tegenpartij voor een transactie te vinden. Sommige van deze factoren werken ook op elkaar in. In markten waar zoekfricties bijvoorbeeld een belangrijke rol spelen, zijn de transactiekosten gewoonlijk ook hoger.

Theoretisch kan de illiquiditeitspremie worden gedefinieerd als het verschil tussen de waargenomen spread van een belegging en die van een hypothetische belegging die in alle opzichten identiek is, behalve dat deze volkomen liquide is. Kortom, de illiquiditeitspremie is het ex-ante verschil in spread van een illiquide belegging ten opzichte van een vergelijkbare meer liquide benchmarkbelegging. Het grote probleem is dat het lastig is exacte benchmarkbeleggingen te vinden, waardoor de precieze hoogte van de illiquiditeitspremie zich moeilijk empirisch laat vaststellen. Het is verder een complicatie dat de illiquiditeit ook weer een ‘proxy’ kan zijn voor andere factoren, zoals complexiteit, schaarste en ‘size’.

Verder hebben diverse studies aangetoond dat de illiquiditeitspremie door de tijd kan variëren, afhankelijk van de fase van de economische cyclus, sentimenten en vraag- en aanbodverhoudingen. De vraag is ook nog of een eventueel vastgestelde illiquiditeitspremie voldoende compensatie geeft voor het risico. Volgens Khalid Khan, Senior Credit Structurer van Hermes IM, is een premie nooit gratis. Een onderschat risico is bijvoorbeeld dat onder slechte marktcondities er alleen met grote discounts kan worden verkocht. Er zijn verder goede aanwijzingen dat het staartrisico ook hoger is dan bij liquide beleggingen. De standaarddeviatie van de rendementen zegt hier lang niet alles. De Sharpe-ratio is geen goede maatstaf voor het beoordelen van illiquide beleggingen. CAT bonds kunnen bijvoorbeeld getroffen worden door een aaneenschakeling van nooit eerder voorgekomen rampen. Infrastructure debt kan last krijgen van andere wettelijke bepalingen.

DE POTENTIËLE HOOGTE VAN DE PREMIE

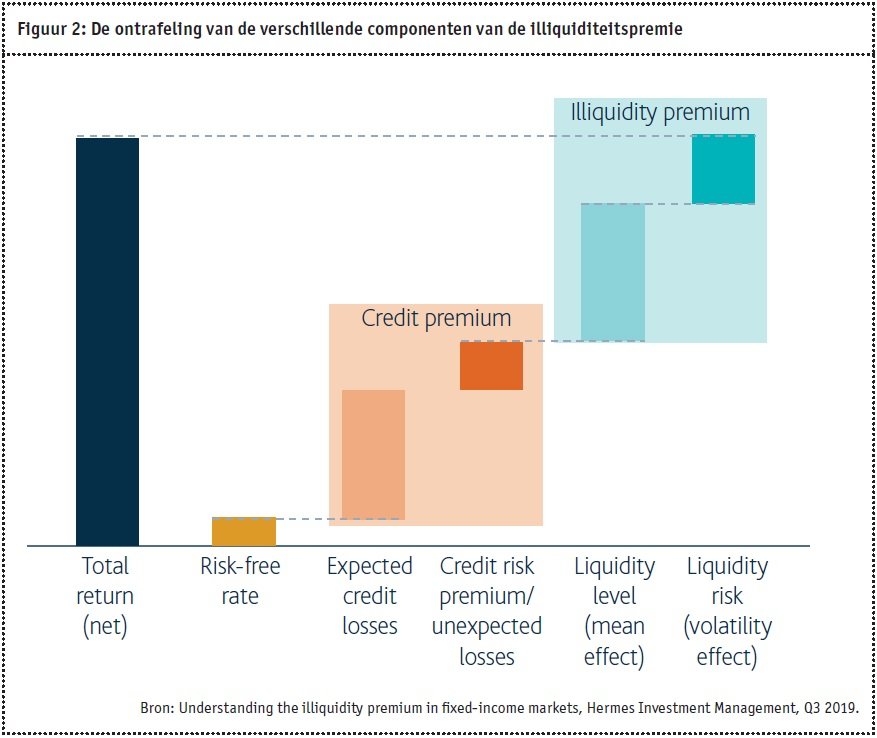

Er is geen universeel aanvaarde benadering voor het kwantificeren van de illiquiditeitspremie in welk subsegment van alternative fixed income dan ook. Het gebrek aan gegevens over veel private markten helpt de zaak niet. Toch lijkt de academische literatuur het erover eens te zijn dat er een illiquiditeitspremie bestaat. Wetenschappelijke studies maken over het algemeen gebruik van regressiemodellen om rendementen in verschillende buckets van bijvoorbeeld bid-ask spreads, handelsvolume en of gegevens uit limietorderboeken om de illiquiditeitspremie te meten. Ook zijn modellen ontwikkeld om een theoretische spread te bepalen. Het verschil tussen de theoretische spread en de werkelijke spread wordt doorgaans als de liquiditeitspremie beschouwd. Sommige studies volgen een ontrafelingsbenadering (zie Figuur 2).

De credit spread omvat een compensatie voor verwachte kredietverliezen die een permanent verlies van vermogen opleveren (dit kan ontstaan door wanbetalingen of door een verlaging van de kredietwaardigheidsbeoordeling) en verdere risicoaversie die ontstaat als gevolg van de onzekerheid over deze verliezen. De resterende ‘onverklaarde’ spread is de illiquiditeitspremie. Deze kan verder worden uitgesplitst in een liquiditeitspremie, die de verwachte illiquiditeit van de belegging compenseert, en een liquiditeitsrisicopremie, die de onvoorspelbare variatie in het niveau van liquiditeit meet. De twee componenten van de illiquiditeitspremie zijn vaak moeilijk met enige mate van zekerheid te ontwarren. Uit studies blijkt dat er in de meeste gevallen een positieve correlatie zit tussen beide premies, hetgeen het moeilijk maakt de premie toe te schrijven aan hetzij het liquiditeitsniveau (gemiddeld effect), hetzij het liquiditeitsrisico (volatiliteitseffect).

Ondanks de beperkingen van de studies tot nu toe lijkt er een brede consensus te zijn dat de illiquiditeitspremie kan worden gekwantificeerd door de kredietrisicopremies uit de spread van een bepaalde belegging te vergelijken met een liquide benchmark. Het is echter te eenvoudig om deze premie alleen als de illiquiditeitspremie te behandelen. Algemeen wordt aangenomen dat slechts 25%-40% van de spreads van bedrijfsobligaties toe te schrijven zijn aan kredietrisico. Daarom moeten beweringen over de historische of toekomstige omvang van de illiquiditeitspremie, bijvoorbeeld die suggereren dat de resterende spreads hierdoor worden bepaald, met enige voorzichtigheid worden bejegend. Dit gezegd hebbende, concluderen veel empirische studies dat een illiquiditeitspremie op de kredietmarkten bestaat en de omvang ervan wordt geschat op 0% tot 3% per jaar, afhankelijk van het subsegment, de periode, gegevensbron en methodologie. Studies over illiquiditeitspremies zijn niet consistent. Het is frustrerend dat vroegere studies over illiquiditeitspremies voornamelijk beperkt zijn gebleven tot bedrijfsobligaties, de meest liquide sub-asset class in het kredietuniversum. Er zijn weinig studies naar de meer illiquide subsegmenten van alternative fixed income, meestal als gevolg van het eerder genoemde gebrek aan goede datareeksen.

FLUCTUATIES VAN DE ILLIQUIDITEITSPREMIES IN DE TIJD

Er wordt vaak beweerd dat de illiquiditeitspremies non-systematisch zijn, dus onafhankelijk van de huidige cycli in de economie. Dit lijkt onwaarschijnlijk, vanwege veranderende regulering, het monetaire beleid en interesses van beleggers. De laatste jaren is de interesse voor bijvoorbeeld direct lending aan SME en hypotheken enorm toegenomen. Er kunnen drie hypothesen worden getest. Ten eerste dat de illiquiditeitspremie toeneemt in tijden van stress en afneemt in kalmere perioden. Ten tweede: hoe langer de looptijd van een bepaald type obligatie, hoe hoger de illiquiditeitspremie. En ten derde: hoe hoger de credit rating, hoe groter de illiquiditeitspremie.

Op basis van onderzoek van Hermes IM werd vastgesteld dat alleen periodes van hoge tot extreme liquiditeitsspanning resulteren in een wijdverspreide stijging van de illiquiditeitspremie in de kredietmarkten, waarbij elke verandering in de premie onder meer door gunstige omstandigheden wordt veroorzaakt door specifieke factoren in een bepaald subsegment. Verder werd vastgesteld dat leningen met een hogere rating naar verhouding meer liquide zijn dan leningen met een lagere rating. Tevens kan worden waargenomen dat hoe langer de looptijd is, hoe hoger de illiquiditeitspremie. Deze uitkomsten komen overeen met andere wetenschappelijke onderzoeken. «

|

Bron: Illiquidity, Understanding the premium in fixed-income markets Hermes Investment Management, Khalid Khan, Senior Credit Structurer, Hermes Investment Management.

|