Schroders: Drie aandachtsgebieden voor private assets in uitdagende tijden

Schroders: Drie aandachtsgebieden voor private assets in uitdagende tijden

In 2023 staan private assets beleggers voor een complexe mix van uitdagingen en risico’s, schrijft Dr. Nils Rode, CIO van Schroders, in een outlook voor private assets voor het komende jaar.

De kans op een langdurige recessie is groot. De inflatie is hoog en de rente stijgt. De oorlog in Oekraïne duurt voort, evenals de daaruit voortvloeiende energiecrisis. Zelfs als deze factoren van de ene op de andere dag zouden verdwijnen, blijven er problemen zoals sociale ongelijkheid en populisme bestaan. Private assets hebben een langetermijnkarakter. Het is beter dat beleggers de vooruitzichten op middellange tot lange termijn beoordelen alvorens beslissingen te nemen. En voor de langere termijn blijft Rode optimistisch dankzij een aantal duurzame langetermijntrends.

Rode noemt 5 belangrijke trends die op lange termijn voor rugwind moeten zorgen:

- Klimaatverandering

- Technologische revolutie

- Duurzame levensstijl

- Vergrijzing

- Groei van opkomende en frontier markten

Dit zijn trends die doorgaan, ongeacht de uitdagingen op de korte termijn. Toch zal de nabije toekomst moeilijk zijn. Rode zet drie belangrijke zaken op een rij, waarop beleggers zich kunnen richten om ervoor te zorgen dat private asset allocaties zo goed mogelijk bestand zijn tegen marktuitdagingen op de korte termijn.

1. Gestaag investeringstempo

Een gestaag investeringstempo aanhouden kan moeilijk zijn. Toch doen beleggers die in 2023 nieuwe beleggingen kunnen doen er goed aan dit door te zetten. Recessiejaren zijn doorgaans bijzonder aantrekkelijk om te beleggen.

Structureel kunnen fondsen profiteren van spreiding in tijd, waarbij kapitaal over meerdere jaren wordt ingezet. Hierdoor kunnen fondsen die in recessiejaren worden aangetrokken, activa tegen een lage waarde oppakken terwijl de recessie voortduurt. De activa kunnen dan later, in de herstelfase, wanneer de waarderingen stijgen, een exit nastreven.

Het gemiddelde interne rendement van private equitykapitaal dat in een recessiejaar is opgehaald, bedraagt bijvoorbeeld meer dan 14% per jaar, op basis van gegevens sinds 1980. Dit is hoger dan voor fondsen die zijn aangetrokken in de jaren voorafgaand aan een recessie - die toen waarschijnlijk aanvoelden als veel gelukkiger tijden. Voor private debt en vastgoed zijn er vergelijkbare effecten. Voor infrastructuur zouden de effecten vergelijkbaar moeten zijn, maar daar zijn onvoldoende gegevens voor.

2. Minder gecorreleerde strategieën

Hoewel de waarderingen van private assets minder snel corrigeren dan die van beursgenoteerde fondsen, zijn zij niet immuun voor een stijging van de nominale en reële rente. De markt voor private assets is echter enorm gegroeid en zeer divers geworden. In elke beleggingscategorie zijn er gespecialiseerde strategieën die zelfs tegen een langdurige en diepe recessie bestand zouden moeten zijn.

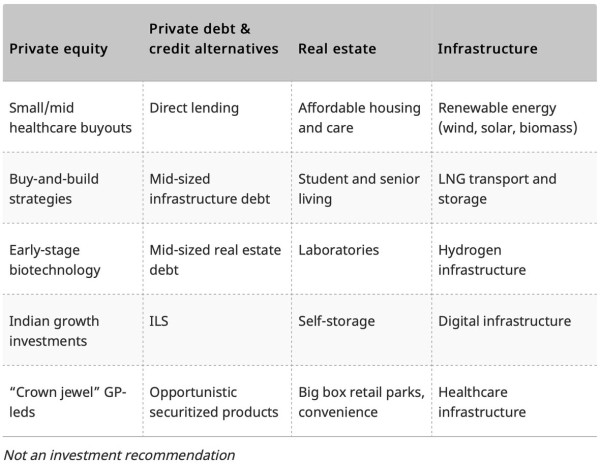

Tabel: Voorbeelden van beleggingsstrategieën die ook tijdens een recessie goed presteren

3. Vermijd grote overschotten aan droog kruit

In de outlook van vorig jaar wees Schroders erop dat uitbundige fondsenwerving een risico vormde voor de prestaties van het boekjaar. Tijdens de door Covid veroorzaakte cyclus heeft de fondsenwerving voor private assets een enorme vlucht genomen. Bij sommige strategieën schoot de fondsenwerving omhoog, terwijl die bij andere strategieën stabieler bleef.

Al vele jaren bestudeert Schroders de afwijking van de fondsenwerving ten opzichte van de langetermijntrend als een vroege indicator voor de prestaties van het boekjaar. Er is een negatieve correlatie tussen de twee. Wanneer de fondsenwerving boven de trend lag, werd de prestatie van het boekjaar negatief beïnvloed. Dit staat bekend als een ‘dry powder overhang’. Rode raadt beleggers aan om strategieën met deze ‘dry powder overhang’ te vermijden, totdat ze dalen tot meer normale niveaus.

Voor durf- en groeikapitaal in een laat stadium/pre-IPO lag de fondsenwerving de afgelopen jaren aanzienlijk boven de trend, wat heeft bijgedragen tot de sterke correctie die eind 2021 begon. Grote buyouts vertoonden vergelijkbaar gedrag, maar niet in dezelfde mate. De dynamiek van de fondsenwerving bij kleine buyouts was daarentegen veel stabieler. Dit heeft geleid tot een waarderingsverschil tussen grote en kleine buyouts, waardoor de absolute schuldniveaus voor grote buyouts zijn gestegen.

Houd koers vast, ook bij slecht weer

Beleggingen in private assets zijn niet immuun voor recessies. Rode denkt dat de VS, continentaal Europa en het VK een langdurige economische vertraging tegemoet gaan. In combinatie met ‘dry powder overhang’ is er reden om voorzichtig te zijn.

In het algemeen wijst veel erop dat beleggers veerkracht kunnen verwachten van de waarderingen van private assets. Als beleggers streven naar een gestaag beleggingstempo en zich richten op langetermijntrends, kunnen ze tal van mogelijkheden vinden om hun private asset portefeuilles goed te positioneren.