Harry Geels: Vijf langetermijnuitdagingen voor het huidige bankmodel

Harry Geels: Vijf langetermijnuitdagingen voor het huidige bankmodel

Door Harry Geels

Bedrijven, vooral kleinere, halen steeds meer geld op buiten de banken om. De groei van de private debt-markten gaat snel. Mogelijk zelfs te snel, vindt het IMF. Welke trends knagen er nog meer aan het businessmodel van banken?

Volgens de Stichting MKB Financiering hebben bedrijven vorig jaar in Nederland € 5,148 miljard aan financiering ontvangen buiten de grootbanken om, een groei van 27% ten opzichte van het jaar daarvoor. Door toenemende regulering, hogere kapitaaleisen en complianceverplichtingen trekken banken zich snel terug uit de financieringsmarkt voor het midden- en kleinbedrijf. Het aandeel van financieringen uit de non-bancaire sector bedroeg eind 2023 in Nederland 36%. Banken voelen steeds meer de concurrentie van private markten. En dat is een goede ontwikkeling.

Het huidige bankmodel staat op verschillende manieren onder druk, niet alleen door de opkomst van private financiering. Ook Big Tech, leasen/huren, fintech en digitaal geld vormen (op de wat langere termijn) uitdagingen. Laten we ze eens één voor één langslopen, met nadruk op de markten voor private financiering.

1) De groei van private markets

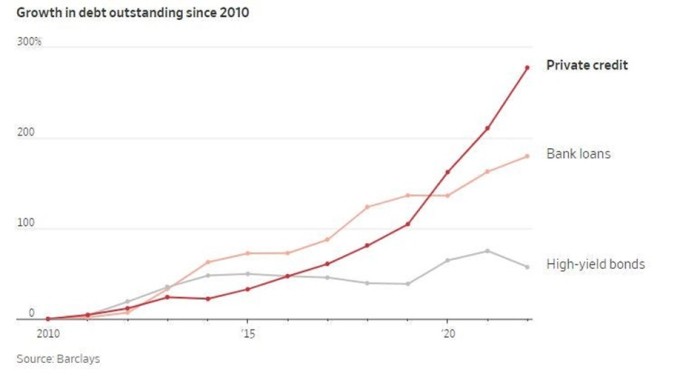

De groei van private financiering of credit is de laatste jaren veel harder gegaan dan de groei van bankleningen. Banken verstrekken minder leningen aan het MKB, want het kost ze te veel werk en kapitaalbeslag. Dat nu private beleggers instappen, is positief om meerdere redenen. Het is goed voor de innovatie en de concurrentie in een economie dat kleinere bedrijven kunnen ontstaan en kunnen doorgroeien. Bovendien zit er op de bankbalans een hefboom. Dat vergroot de procycliciteit in de economie. In goede economische tijden hebben banken de neiging te veel te lenen en in slechte tijden te weinig.

Figuur 1

Bedrijven krijgen via de private markten toegang tot krediet dat potentieel veel langer beschikbaar is. Banken hebben de neiging leningen eerder op te vragen en kredietverlening te ‘koppelen’ aan andere bankactiviteiten. Bovendien kan de private markt meer flexibiliteit in leningen brengen, omdat ze niet hoeven te voldoen aan de Basel-richtlijnen. Banken zijn voor private beleggers nog wel een grote concurrent voor de grote leningen. Banken kunnen zich hier namelijk (met leverage) goedkoop financieren op de kapitaalmarkten (feitelijk met impliciete staatsgarantie).

2) Big Tech

Big Tech heeft zijn intrede gedaan in de markten voor financieren en betalen. Zo kunnen Amerikaanse klanten van Apple Savings 4,4% rente krijgen op hun spaarrekeningen, veel meer dan de Amerikaanse banken aan rente bieden. Apple heeft ook Apple Card en Pay. Amazon Web Services (AWS) levert aan tientallen financiële bedrijven, waaronder Aon, Capital One, Carlyle, Nasdaq, Pacific Life en Stripe. Via Google Pay kunnen gebruikers digitale betalingen doen via hun mobiele apparaten of online. We staan hier nog maar aan het begin van de digitale financiële dienstverlening van Big Tech.

3) Leasen/huren

De trend om duurdere producten als auto’s, telefoons en witgoed te huren neemt snel toe. Huren heeft voordelen: men hoeft geen grote investering vooraf te doen en de leverancier is verantwoordelijk voor het onderhoud en de levensduur van het product, wat potentieel duurzamer is. Renault Bank koppelt bijvoorbeeld het (maandelijks) huren van de auto aan credit cards en betaalrekeningen. Er is bij deze vorm van dienstverlening sprake van een bankvergunning of een ‘white label bank’. Het grote verschil is dat een bedrijf als Renault ‘in the lead is’, niet de bank.

4) Digitaal geld

Het duurt nog even, maar ook centrale banken gaan digitaal geld aanbieden, een trend die we met argusogen moeten volgen, omdat dergelijk geld potentieel programmeerbaar is. Burgers (en later mogelijk ook bedrijven) krijgen dan twee bankrekeningen, één met commercieel geld (van de ‘gewone’ bank) en één met publiek geld via de centrale bank. Aanvankelijk willen centrale banken deze service nog op kleine schaal aanbieden (‘om het financiële systeem stabieler te maken’), maar ‘mission creep’ zal ongetwijfeld voor een veel bredere toepassing van digitaal geld zorgen.

5) Fintech

In een IMF-paper getiteld ‘Is fintech eating the bank’s lunch?’ wordt geconcludeerd dat fintech potentieel zorgt voor concurrentie bij banken en potentieel disruptief is (en winstmarges van banken kan aantasten), maar dat het ook voordelen heeft. Banken zijn zelf ook aan het investeren in technologie. Het zal daar vooral draaien om de vraag of de traditionele banken snel genoeg kunnen schakelen en of bestaande activiteiten en de overhead niet te veel in de weg zitten. Het is in ieder geval gerechtvaardigd te stellen dat fintech het landschap van financiële producten verder gaat opschudden.

De bank van morgen?

Traditionele banken behoren tot de meest geprivilegieerde sector in de economie. Ze hebben het recht op potentieel zeer winstgevende geldschepping en kunnen risico’s nemen (via een hefboom op de balans, waar zelfs de meest offensieve hedgefondsen jaloers op zijn), en dat allemaal onder de dekking van centrale banken en overheden. Het is goed dat er maatschappelijke trends zijn die banken uitdagen. Het is echter aannemelijk dat de banken zich via een krachtige bankenlobby niet snel gewonnen geven, geholpen door het feit dat de overheid banken inzet voor haar beleid.

Daarom een nog gewaagdere prognose: een deel van de banken gaat het komend decennium nóg nauwer met de overheid samenwerken, een ander deel gaat samen met Big Tech (dat potentieel zeer machtige corporates oplevert).

Dit artikel bevat een persoonlijke opinie van Harry Geels