Vanguard: Zo bepalen rentebewegingen het rendement op obligaties

Vanguard: Zo bepalen rentebewegingen het rendement op obligaties

Door Mohneet Dhir, Multi-Asset Productmanager bij Vanguard Europa

Renteverwachtingen zijn een belangrijke factor in obligatiekoersen. Aangezien de meeste beleggers ervan uitgaan dat de rente dicht bij of op het hoogste niveau is, is dit een goed moment om die rol van renteverwachtingen voor het obligatierendement te onderzoeken.

Een stijging van de rente duwt de prijs van bestaande obligaties omlaag, terwijl een daling van de rente doorgaans de koers van langlopende obligaties doet stijgen. Deze herprijzing van obligaties is gebaseerd op het rendement dat een belegger ontvangt als hij de obligatie tot de vervaldatum aanhoudt (yield-to-maturity). Wanneer de rente stijgt, hebben de prijzen van bestaande obligaties de neiging te dalen, omdat beleggers meer kunnen verdienen op nieuwere obligaties met een hogere rente.

In het geval van staatsobligaties kunnen verwachtingen over toekomstige rentetarieven een nog grotere impact hebben op de obligatiekoersen dan de daadwerkelijke rentebewegingen. Dit komt omdat beleggers hun obligatieportefeuille willen aanpassen als ze verwachten dat de beleidsrente van de centrale banken gaat stijgen of dalen. Door de toegenomen vraag kunnen de prijzen verder bewegen.

Stel bijvoorbeeld dat beleggers verwachten dat de rente daalt ten opzichte van het huidige niveau. Dan neemt de vraag naar obligaties met een langere looptijd doorgaans toe, omdat deze op termijn een hoger rendement opleveren dan obligaties met een kortere looptijd. Maar als de markten verwachten dat de rente stijgt, worden kortlopende obligaties aantrekkelijker omdat ze minder gevoelig zijn voor renteveranderingen.

Looptijdrisico

Deze gevoeligheid voor renteveranderingen wordt het looptijdrisico (duration risk) genoemd. Dit wordt gemeten in jaren en houdt rekening met de kenmerken van een obligatie, zoals rendement, couponrente en looptijd.

De hoger-voor-langer-boodschap van Amerikaanse en Britse centrale banken in september deed de marktconsensus dat de rente begin 2024 zou worden verlaagd wankelen. Toch moeten beleggers het grotere plaatje niet uit het oog verliezen. In de afgelopen 18 maanden hebben de agressieve renteverhogingen van de grote centrale banken de vooruitzichten voor obligatiebeleggers aanzienlijk verbeterd, dankzij de hogere inkomstenrendementen in de toekomst.

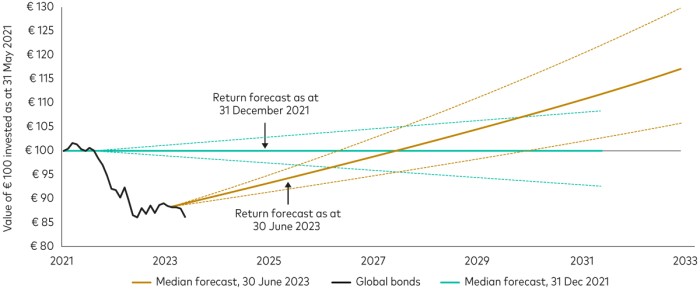

De grafiek hieronder laat zien hoe de verwachting van Vanguard voor het rendement op de lange termijn voor obligatiebeleggers in euro verbeterde tussen 31 december 2021 en 30 juni 2023, dankzij de stijging van de rente in de belangrijkste economieën. Obligatieportefeuilles leveren op de lange termijn winst op, na de pijn op de korte termijn door de snelle renteverhogingen van de centrale banken in de VS, de eurozone en het Verenigd Koninkrijk.

Rendementsprognoses voor de lange termijn van multi-asset portefeuilles

Stijgende rentetarieven betekenen op de lange termijn hogere rendementen

Een lijndiagram vergelijkt het verwachte mediane rendementspad over tien jaar op jaarbasis voor mondiale obligaties per 31 december 2021 en 30 juni 2023. De projectie van 30 juni 2023 vertrekt van een lagere basis en is veel steiler dan de lijn voor 2021, en overtreft daarmee de verwachte rendementen. In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten. Eventuele projecties moeten als hypothetisch van aard worden beschouwd en weerspiegelen of garanderen geen toekomstige resultaten. Bron: gegevens van Refinitiv per 30 september 2023 en Vanguard-berekeningen in EUR, per 30 september 2023. Opmerkingen: de grafiek toont de werkelijke rendementen voor de Bloomberg Global Aggregate Bond Index EUR Hedged, samen met de voorspelling van Vanguard voor cumulatieve rendementen over de daaropvolgende 10 jaar per 31 december 2021 en 30 juni 2023. De stippellijnen vertegenwoordigen het bereik van de 10e tot de 90e. percentielen van de voorspelde verdelingen. BELANGRIJK: De projecties en andere informatie gegenereerd door de Vanguard Capital Markets Model (VCMM) met betrekking tot de waarschijnlijkheid van verschillende beleggingsresultaten zijn hypothetisch van aard, weerspiegelen niet de werkelijke beleggingsresultaten en vormen geen garantie voor toekomstige resultaten. De verdeling van de rendementsresultaten van VCMM is afgeleid van 10.000 simulaties voor elke gemodelleerde beleggingscategorie. Simulaties zijn van 31 december 2021 en 30 juni 2023. De resultaten van het model kunnen bij elk gebruik en in de loop van de tijd variëren.

De belangrijkste boodschap voor multi-asset beleggers is dat hoogstwaarschijnlijk het hoogtepunt van de rente (bijna) is bereikt in de belangrijkste markten en dat de langetermijnvooruitzichten voor obligatiebeleggers zijn verbeterd. De rente daalt misschien niet zo snel als de markten hadden verwacht, maar als en wanneer de rente daalt, verwacht Vanguard een stijging van de langetermijnobligatiekoersen.