Harry Geels: Europa heeft recordachterstand op de VS

Harry Geels: Europa heeft recordachterstand op de VS

Door Harry Geels

Recent stonden de Europese beurzen wat betreft waardering op een recorddieptepunt ten opzichte van de VS. Dat is een pijnlijke constatering, temeer omdat er op de VS nogal wat is aan te merken. Er zijn ruwweg zeven redenen voor de Europese wanprestatie. De vraag is of het tij kan keren ten gunste van Europa.

Als geen ander literair boek schetst Grand Hotel Europa van Ilja Leonard Pfeijffer een onthutsend beeld van Europa, een oud continent dat alleen nog maar verpletterd wordt door massatoerisme (iets dat paradoxaal genoeg, gezien het vervuilende karakter ervan, eigenlijk helemaal niet in de klimaatagenda van Europa past). Het Avondland heeft, als het om economische indicatoren gaat, waaronder de beursprestaties en economische groei, een grote achterstand op de VS.

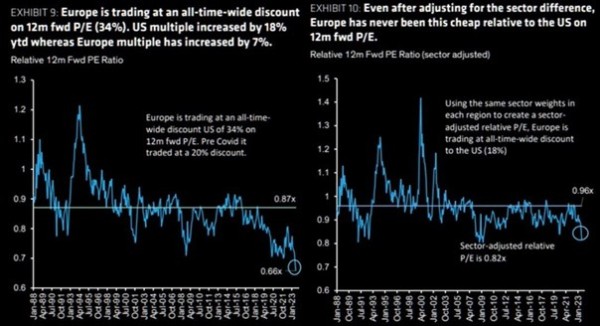

Eind juni bereikten Europese aandelen een recordachterstand wat betreft waardering. Op basis van de ‘forward p/e-ratio’ zijn ze 34% goedkoper dan Amerikaanse aandelen. Ook na het corrigeren voor de sectorverschillen (in de VS is de technologiesector veel dominanter dan in Europa) resteert een recordverschil in waardering, al is er dan sprake van een 18% lagere waardering van Europese aandelen. Dit jaar steeg de koers-winstverhouding in de VS met 18% versus 7% in Europa. Voor deze veel betere prestatie van Amerikaanse aandelen zijn grofweg zeven verklaringen te noemen.

Figuur 1: Europese aandelen nog nooit zo goedkoop ten opzichte van Amerikaanse aandelen

Bron: AB Bernstein

1) Liquidere markten

De eerste verklaring voor de hogere waardering van Amerikaanse aandelen is de betere liquiditeit op de beurzen. Er is sprake van veel efficiëntere en diepere handel. In het algemeen geldt dat hoe makkelijker aandelen te verhandelen zijn, hoe duurder ze worden. Beleggers zijn namelijk bereid een premie te betalen voor het feit dat ze gemakkelijk in en uit kunnen stappen. Daardoor zijn grotere aandelen doorgaans duurder in termen van fundamentele ratio’s dan kleinere aandelen. Liquiditeit wordt ook wel een ‘virtuous circle’ genoemd: het trekt onder andere IPO’s en weer nieuwe liquiditeit aan.

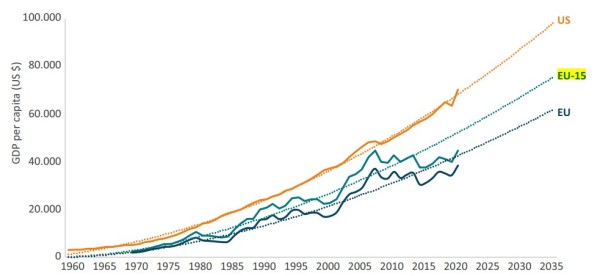

2) Hogere economische groei

De Amerikaanse economie groeit al sinds jaar en dag sneller dan die van de EU. Daar zijn verschillende verklaringen voor, maar de belangrijkste zijn de hogere bevolkingsgroei en de beter functionerende kapitaalmarkten, waardoor het voor ondernemers gemakkelijker is eigen of vreemd vermogen aan te trekken. Vreemd vermogen, in de VS gebruikelijker dan in Europa en zeker in Japan, werkt als een potentiële groeimultiplier. Vergeet tot slot niet dat een klein jaarlijks verschil door het groei-op-groei-effect op lange termijn een groot groeigat veroorzaakt.

Figuur 2: Economische groei VS versus EU-15 en EU

Bron: World Bank, via Fredrik Erixon, Oscar Guinea en Oscar du Roy, Director, Senior Economist en Research Assistant at ECIPE; EU-15 zijn de eerste vijftien EU-landen, voor de uitbreiding in 1995

3) Minder afhankelijkheid van het buitenland

De VS zijn verder een autonome regio geworden. Dankzij de snel opgeschaalde industrie van de schalie-energie zijn ze ook op het gebied van energie zelfvoorzienend. Europa heeft zich te veel afhankelijk gemaakt van onder andere Rusland, waardoor Europese consumenten en bedrijven nu een veel hogere energierekening hebben dan consumenten en bedrijven in de VS en de rest van de wereld. Ook in politiek opzicht is Europa nog steeds afhankelijk van de VS, die dankzij hun militaire macht de geopolitieke agenda bepalen en zelfs ASML kunnen verbieden hun machines naar China te exporteren.

4) ‘Positieve’ invloed private equity

In de VS is de markt voor private equity en venture capital beter ontwikkeld dan in Europa. Dat houdt publieke bedrijven scherp, in de zin dat ze moeten zorgen voor stabiele kasstromen, anders begint private equity in de nek van de bestuurders te hijgen. Ook door aandelen in te kopen proberen bedrijven private equity af te weren. Verder faciliteert privaat kapitaal de start-ups. Een private equity-fonds als Sequoia Capital stond aan de wieg van onder andere Apple, Cisco, Google, Nvidia, Airbnb, Palo Alto Networks, ServiceNow, YouTube, Snowflake, Stripe en Whatsapp.

5) Goed werkende muntunie

Een ander in het oog springend verschil tussen de VS en de eurozone is de werking van de muntunie. De VS zijn een zogeheten ‘Optimal Currency Area’ (OCA). Er is grosso modo redelijk gelijk opgaande economische groei tussen de lidstaten, er is vrij verkeer van kapitaal, goederen en mensen, en bij schokken vinden er transfers plaats. De euro is geen OCA. Dat hindert zelfs aantoonbaar de economische groei. De eurozone kent namelijk een lagere groei dan Europese landen zonder euro. We moeten of snel de eurozone vervolmaken, of overstappen op een ander systeem.

6) Dominante reservevaluta

De dollar is, met dank aan de goed werkende muntunie en het feit dat de VS een (militaire) wereldmacht is, met een groot aandeel in de wereldmarkt, de reservevaluta van de wereld. De handel in grondstoffen wordt grotendeels in dollars verrekend. In Zuid-Amerika is de dollar de facto hét betaalmiddel. Omdat dollars – ook buiten de VS – lang niet altijd in cash worden aangehouden, kan de Amerikaanse overheid zichzelf makkelijk financieren met uitgiften van T-bills.

Er worden verwoede pogingen gedaan om de macht van de dollar te breken, bijvoorbeeld met de euro en de renminbi. Maar die munten zijn nog niet volmaakt. De dollar is bovendien een veilige haven in tijden van stress, wat Amerikaanse aandelen uit oogpunt van spreiding extra aantrekkingskracht geeft.

7) De opkomst van passief beleggen

Een minder voor de hand liggende verklaring voor de goede prestaties van Amerikaanse aandelen is de opkomst van passief beleggen. Passief beleggen, door marktkapitalisatiegewogen indices, bevoordeelt grote bedrijven. En de VS domineert het wereldklassement van grote bedrijven. Negen van de tien grootste bedrijven komen uit de VS (de enige ‘dissonant’ is Saudi Aramco). Zoals eerder betoogd is passief beleggen politiek bedrijven. Passieve beleggers ‘subsidiëren’ de grote megaspelers uit de VS, ten koste van Europa.

Achterstand op de VS is saillant

De VS zijn verre van feilloos. Er heeft veel economische groei op de pof plaatsgevonden. De schuldenberg is enorm, vooral die van de Amerikaanse overheid. De ongelijkheid tussen de maatschappelijke boven- en onderlaag is zeer groot. Sinds kort daalt ook de levensverwachting in de VS. Het land is bovendien een oligarchie aan het worden, met een te grote invloed van megacorporates. Dat Europa in dit perspectief een grote achterstand heeft, mag saillant worden genoemd, temeer daar de EU de Amerikaanse Bigtech nodig heeft voor diverse plannen, zoals de digitale euro.

Tot slot, een nieuw ontwaken?

Een recensent van het Dagblad de Limburger omschreef Grand Hotel Europa als ‘een liefdesbrief aan een oude geliefde, een doodvermoeid maar bloedmooi continent’. Aan het eind staat een van de meest bizarre eindes van een literair boek, een einde dat hier symbool moet staan voor het ten grave brengen van oude Europa (en mogelijk van een nieuw begin).

Met een Europese samenwerking, middels de EU, proberen we het continent een nieuw leven in te blazen. Sterker nog, de EU probeert van Europa weer een nieuwe macht op het wereldtoneel te maken. De vraag is of de EU in dit streven te ondemocratisch en te machtswellustig is, en te veel de individuele krachten en unieke cultuurverschillen tussen de landen doodknuffelt. Maar dat is een discussie voor de andere keer.

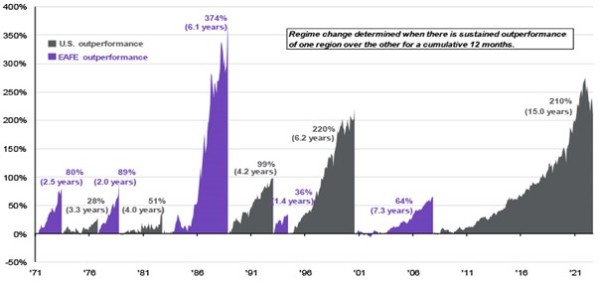

De Amerikaanse outperformance ten opzichte van de rest van de wereld (Europe/Africa/FarEast: EAFA) heeft niet alleen in grootte, maar ook in duur een record bereikt (zie Figuur 3). Het ging voor Europa vooral mis na de kredietcrisis, ook omdat lange tijd Amerikaanse hypotheekobligaties het belangrijkste exportproduct was naar Europa. Figuur 3 laat ook zien dat er altijd cycli zitten in relatieve performance. Europa kan dus ook weer terugkomen. De vraag is hoe en wanneer.

Figuur 3: Perioden van relatieve outperformance VS (grijs) en EAFA (paars)

Bron: FactSet, MSCI, J.P. Morgan AM (per 30/9/2022)

Zelfs het verslaan van Rusland door Oekraïne zal waarschijnlijk slechts een tijdelijk panacee zijn. Of de VS moeten zelf imploderen. Dan ontstaat er outperformance bij gebrek aan beter. Overigens is dit geen pleidooi om de beleggingsportefeuille alleen uit Amerikaanse aandelen te laten bestaan. We moeten immers altijd spreiden en mede vanwege de lage waardering zijn veel Europese bedrijven best interessant om in de portefeuille op te nemen.

Dit artikel bevat een persoonlijke opinie van Harry Geels