AXA IM: Matching moet harder werken voor een koopkrachtiger pensioen

Lifecycle-beleggen onder de Wet toekomst pensioenen snijdt de beleggingsportefeuilles van deelnemers meer toe op hun risicopreferentie en hun draagkracht. Het concept van return- en matchingportefeuilles blijft derhalve prima bruikbaar om hier invulling aan te geven.

Door Martin Sanders, Head of Pension Investments, AXA Investment Managers

Standaard Returnportefeuille

Returnportefeuilles, vooral bedoeld om op de lange termijn voldoende kapitaal op te bouwen voor een nominaal pensioen met daarboven enige mate van indexatie, worden in de Wet toekomst pensioenen (Wtp) geoptimaliseerd naar maximaal aanvaardbare risico-rendementsprofielen. De returnportefeuille zal er hierdoor voor elk cohort (min of meer) hetzelfde uit gaan zien. Er kan immers worden volstaan met de optimale portefeuille, tenzij het oudste cohort een meer liquide returnportefeuille nodig heeft.

Matchingportefeuilles zijn maatwerk

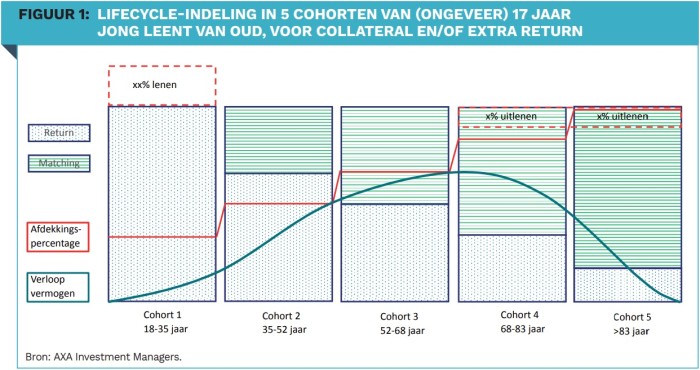

Per cohort wordt de matchingportefeuille geoptimaliseerd. De samenstelling kan variëren: van veel derivaten plus cash tot aan een geoptimaliseerde vastrentende portefeuille aangevuld met derivaten. In dit artikel gaan we dieper in op de matchingportefeuille aan de hand van een voorbeeld. Om het geheel voor een hypothetisch pensioenfonds enigszins overzichtelijk te houden, worden alle deelnemers ingedeeld in vijf cohorten: een cohort van 18 tot 35 jaar, van 35 tot 52 jaar, van 52 tot 68 jaar, van 68 tot 83 jaar, en van 83 en ouder.

Zoals gesteld, is matching maatwerk per cohort doordat de rentegevoeligheid van de ambities – de nieuwe ‘verplichtingen’ – het langst zijn voor de jongste deelnemers, in het eerste cohort, en het kortst voor de oudste deelnemers, in het laatste cohort. Om dit risico te beheren, zijn er verschillende instrumenten op de markt die passend zijn voor de verschillende cohorten.

Zo zal het jongste cohort vrijwel alleen gebruikmaken van langlopende interest rate swaps (IRS), aangevuld met een collateral portefeuille van cash en bonds. Voor looptijden boven de 30 jaar zijn er relatief weinig obligaties op de markt om een mooi passende rentehedge te construeren. IRS vormen het handigste instrument om gaten in de looptijden aan te vullen.

Cohorten met looptijden korter dan 30 jaar kunnen (vrijwel) geheel een rentehedge aanbrengen met obligaties. Dit is de groep die met pensioen is: 68 jaar en ouder.

De twee middelste cohorten – van 35 tot 52 jaar en van 52 tot 68 jaar – beleggen in een matchingportefeuille die een mix is van derivaten en obligaties.

Hierna zoomen we verder in op de verschillende matchingportefeuilles.

Renteafdekking: verschillende percentages per cohort nodig

Naast het voeren van een return- en matchingportefeuille, waarvan de verhouding per cohort in de loop der tijd verschuift naar de matchingportefeuille, wordt per cohort een verschillend renteafdekkingspercentage gevoerd.

Renteafdekking levert voordelen op voor elk cohort. Alleen de mate waarin dit nodig is, verschilt sterk. Ook voor het jongste cohort geldt dat een zekere mate van rentehedging (25-35%) positief bijdraagt aan het rendement op de lange termijn. Naast de rentespread die wordt geïncasseerd op de rentehedge (lange rente minus korte rente), draagt de diversificatie tussen de returnportefeuille en de rentehedge bij aan een beter risico-rendementsprofiel. Merk op dat de hier genoemde afdekkingspercentages veel lager liggen dan in het FTK gebruikelijk is voor het jongste cohort (50% of meer).

De twee middelste cohorten kennen een oplopend rentehedgepercentage naarmate de looptijd van de ‘verplichtingen’ (ambitieniveaus) afneemt. Het oudste cohort met de kortste looptijden zal het meeste van de rentegevoeligheid (zo niet geheel) afdekken om nominale uitkeringen veiliger te stellen.

Het is nog lastig vast te stellen of de gemiddelde renteafdekking voor de hele Nederlandse pensioenpopulatie zal afwijken van het gemiddelde onder het FTK (50%).

Matching moet harder werken in de Wtp

De Wtp streeft naar een koopkrachtiger pensioen, waarbij er meer en eerder geïndexeerd kan worden. Dat doel is echter moeilijk te realiseren. Temeer daar de Wtp in de basis een nominaal systeem is en daarom geneigd is om alleen op nominale uitkomsten te sturen.

Uit berekeningen van onder anderen Henk Bets (die geverifieerd zijn door het ministerie van SZW) is duidelijk geworden dat het voor de groep gepensioneerden niet aantrekkelijk is om alleen het nominale rentetermijnstructuur ‘beschermingsrendement’ te ontvangen. Bets heeft aangetoond dat deze groep minstens 50% in een returnportefeuille moet blijven beleggen, met alle risico’s op kortingen van dien, om het koopkrachtverlies van ongeveer 2% door inflatie op te vangen. Volgens Bets is 1,5% tot 1,7% op te vangen door de returnportefeuille. De Wtp rekent impliciet met het rendement van een returnportefeuille, met een gewicht van 35% in de uitkeringsfase. De overige 65% zit in de matchingportefeuille. Die moet dus harder gaan werken om bij te dragen aan een bescherming tegen inflatie.

Dat kan alleen als de matchingportefeuille een extra rendement realiseert boven de (nominale) rentetermijnstructuur. Dat kan door bijvoorbeeld te beleggen in obligaties met een betere risico-rendementsverhouding, een lagere rating, of een lagere liquiditeit. Om ongeveer 2% inflatie op te kunnen vangen, moet de matchingportefeuille 0,50% tot 0,75% extra renderen in de uitkeringsfase. Kortom, het theoretische beschermingsrendement is inferieur en het extra rendement van een belegde matchingportefeuille is hard nodig.

Een andere manier om in de uitkeringsfase een betere bescherming tegen de uitholling van koopkracht te realiseren, is door Inflation Linked Bonds (ILB) en Inflation Swaps (ILS) op te nemen. Met betrekking tot ILB geldt dat vooral de korter lopende obligaties een betere bescherming bieden tegen onverwachte inflatiestijgingen. Op de lange termijn mag worden verondersteld dat langlopende nominale obligaties, bij een normaal functionerend monetair beleid, ook een inflatiebescherming bieden die enigszins vergelijkbaar is met ILB. Deze zijn in de uitkeringsfase echter steeds minder nodig, gegeven de korter wordende looptijden.

Ook in de middelste cohorten kan de matchingportefeuille een bijdrage leveren door wat risicovoller te beleggen. Qua duratie moet de matching wel in lijn blijven met de gewenste renteafdekking. Het is immers niet de bedoeling om forse looptijdenrisico’s te nemen.

Hoewel, met name voor het jongste cohort is het instapniveau van de rente wel degelijk van belang. Het is niet rendabel, zoals onder het FTK is gebeurd, om langlopende IRS af te sluiten tegen een zeer lage of zelfs negatieve rente. Jongeren profiteren dan niet van het herbeleggen van de coupons op de lange termijn en niet of maar beperkt van diversificatievoordelen ten opzichte van de returnportefeuille. Wanneer de lange renteniveaus weer aantrekkelijk zijn, kunnen de jongste cohorten er op de lange termijn wel weer van profiteren.

|

IN HET KORT Naast een standaard returnportefeuille zal onder de Wtp per cohort een maatwerkmatchingportefeuille moeten worden aangehouden. Jong en oud profiteert van een zekere mate van renteafdekking. De matchingportefeuille moet steeds harder gaan werken, zeker omdat deze een steeds groter deel van de beleggingsportefeuille zal gaan uitmaken, tot meer dan 65% in de uitkeringsfase. Dit kan door meer te beleggen in Inflation Linked Bonds, Credits, SSA-obligaties, hypotheken en alternatieve fixed income-producten. |

|

Disclaimer Dit artikel is uitsluitend bedoeld voor professionele beleggers in de zin van MiFID (2014/65/EU). Het is geen financiële promotie, zoals gedefinieerd door de financiële toezichthouder, en is uitsluitend bedoeld ter informatie. Op basis van de verstrekte informatie dienen geen financiële beslissingen te worden genomen. Dit artikel vormt geen aanbod tot koop of verkoop van enig product of enige dienst van de groep bedrijven die onder AXA IM vallen (`de Groep’) en dient niet te worden beschouwd als uitnodiging of aanbeveling om tot enige beleggingstransactie over te gaan. Bovendien moet de informatie in dit document vanwege de vereenvoudiging als subjectief en niet volledig worden gezien. De standpunten in dit artikel zijn geen beleggingsadvies, komen niet per se overeen met de standpunten van enig bedrijf binnen de Groep en kunnen wijzigingen ondergaan zonder voorafgaande kennisgeving, hoewel AXA IM daartoe niet verplicht is. Ofschoon de grootst mogelijke zorgvuldigheid is betracht, wordt geen garantie gegeven, uitdrukkelijk of stilzwijgend, (inclusief aansprakelijkheid jegens derden) met betrekking tot de nauwkeurigheid, betrouwbaarheid en volledigheid van de hier gepresenteerde informatie. |