ASR Real Assets Investment Partners: Vastgoed en de SFDR

Welke gevolgen heeft de SFDR Level 2-regelgeving sinds 1 januari 2023 voor Nederlandse pensioenfondsen die in indirect vastgoed beleggen? Wat zijn de kansen en uitdagingen die daarbij komen kijken? En brengt deze wetgeving de gewenste transparantie?

Door Lilian ter Doest, Senior Consultant Real Estate & Infrastructure, ASR Real Assets Investment Partners

Nederlandse pensioenfondsen met ecologische en/of sociale kenmerken moeten voldoen aan de informatieverplichtingen van artikel 8 van de Sustainable Finance Disclosure Regulation (SFDR). De SFDR verplicht hen om een verklaring op hun website te plaatsen waarin staat of de belangrijkste ongunstige effecten van hun beleggingsbeslissingen op duurzaamheidsfactoren worden meegewogen: het zogenaamde principle adverse impacts statement (PAI). De verwachting is dat het merendeel van de Nederlandse pensioenfondsen kan worden gecategoriseerd als artikel 8-fonds en de negatieve impact meeneemt in hun beleggingsbeleid.

Voor niet-beursgenoteerde, binnen de EU gevestigde vastgoedbeleggingsfondsen geldt eveneens dat zij onder de SFDR-regelgeving vallen. Ook zij hebben in maart 2021 al moeten aangeven of zij zich kwalificeren als zogenaamd artikel 6-, 8- of 9-fonds en of, en in hoeverre, zij bij hun beleggingsbeleid de belangrijkste ongunstige effecten op duurzaamheidsfactoren meewegen. Een inventarisatie, door ASR Real Assets Investment Partners bij een groot aantal Nederlandse en Europese vastgoedfondsen, leert dat ook hier de meeste fondsen aangeven onder artikel 8 te vallen en ongunstige effecten mee te wegen bij hun beleggingsbeleid.

Voor zowel Nederlandse pensioenfondsen als Europese vastgoedfondsen geldt dat zij, zij het ieder afzonderlijk, uiterlijk per 30 juni 2023 op hun website een rapportage over het jaar 2022 moeten publiceren op basis van de zogenaamde Regulatory Technical Standards (RTS). Voor pensioenfondsen geldt daarbij dat zij één rapportage moeten opleveren over de gehele beleggingsportefeuille. Vastgoedfondsen moeten per fonds rapporteren over de vastgoedobjecten in de portefeuille.

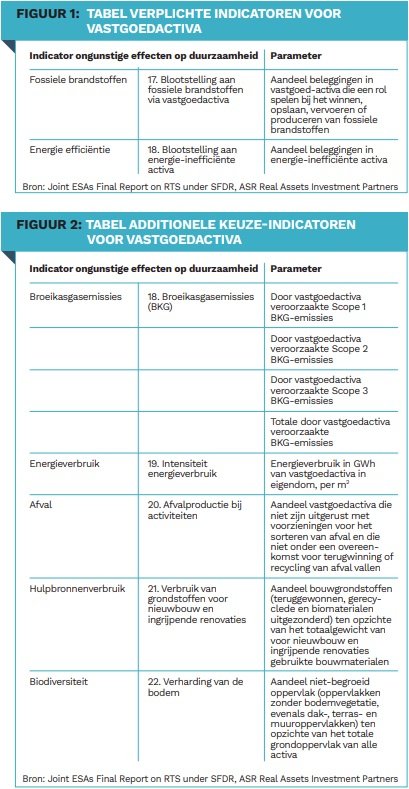

Deze rapportages zijn gebaseerd op drie tabellen, waarbij de Europese wetgever gedetailleerd heeft voorgeschreven hoe gerapporteerd moet worden en welke indicatoren aan de diverse standaarden ten grondslag liggen. De eerste tabel kent veertien verplichte milieuen sociale indicatoren en twee verplichte indicatoren die van toepassing zijn op investeringen in (indirect) vastgoed (zie Figuur 1). Bij de andere tabellen moet per tabel over tenminste één van de 22 respectievelijk 24 indicatoren worden gerapporteerd. Een pensioenfonds dat in vastgoed belegt, moet dus over minimaal 18 indicatoren rapporteren. Voor in Europa gevestigde vastgoedfondsen (hierna: EU-vastgoedfondsen) geldt dat zij alleen over de twee verplichte vastgoedindicatoren hoeven te rapporteren en met betrekking tot de tweede tabel de verplichting hebben om te rapporteren over tenminste één van de vijf indicatoren die specifiek betrekking hebben op vastgoed (zie Figuur 2). Er is geen verplichting om over een indicator uit de door de EU opgestelde derde tabel te rapporteren.

Figuur 1 en 2 geven alle indicatoren voor EU-vastgoedfondsen en de bijbehorende parameters weer. Van vastgoedvermogensbeheerders en -adviseurs wordt verwacht dat zij aan een pensioenfonds één rapportage opleveren over de vastgoedbeleggingsportefeuille, waarbij alle RTS-informatie van de onderliggende vastgoedfondsen geïntegreerd is.

Hierbij spelen onder andere de volgende aandachtspunten een rol:

- Er zal een mismatch ontstaan op vastgoedportefeuilleniveau doordat EU-vastgoedfondsen verschillende keuzes maken uit de vijf keuzeindicatoren van de tweede tabel (uit Figuur 2). Omdat pensioenfondsen een bredere keuze aan indicatoren hebben, met tenminste één indicator uit de door de EU opgestelde derde tabel, zal er ook een mismatch zijn tussen de indicatoren van het pensioenfonds zelf in relatie tot de vastgoedportefeuille. De vraag is hoe een pensioenfonds omgaat met informatie over vastgoedindicatoren die wél gerapporteerd worden, maar die buiten de scope van de eigen rapportage vallen. Het staat pensioenfondsen vrij om over meer indicatoren van de tweede tabel te rapporteren, dan alleen de verplichte.

- De rekenmethodiek die ten grondslag ligt aan de verplichte energie-efficiëntie gaat uit van EPC/BENG labels. Veel landen in Europa hebben voor deze labels andere voorwaarden. Ook is er soms nog geen verplichte wetgeving voor energielabels, waardoor deze informatie in het geheel niet beschikbaar is.

- Per vastgoedfonds zal de data coverage uiteen gaan lopen. Dat geldt met name voor de indicatoren energie-efficiëntie, broeikasemissies en energieverbruik. Voor een goede vergelijking van de vastgoedfondsen onderling en van de vastgoedportefeuille als geheel is het belangrijk om per vastgoedfonds te streven naar een zo hoog mogelijke data coverage. Veel data zijn (nog) niet voorhanden en/of vastgoedmanagers zijn nog druk bezig om hun data coverage te verhogen. Zonder goed vergelijkbare (en gevalideerde!) data en data coverage wordt het toch echt appels met peren vergelijken. Hier komt nog eens bij dat in veel landen wet- en regelgeving in de weg staat bij het vergaren van de benodigde data. Zo is het bij woningen veelal moeilijk om de Scope-3 gegevens te verkrijgen. Verhuurders kunnen huurders vaak niet dwingen om de gegevens over hun energieverbruik met hen te delen.

- Bij de vergelijking van vastgoedfondsen onderling gaan we ook sectorale verschillen zien bij de indicatoren die betrekking hebben op data. Woningen, kantoren, winkels en logistiek hebben allemaal hun eigen karakteristieken en daarmee samenhangende data.

- De buiten Europa gevestigde vastgoedfondsen zijn niet verplicht om informatie aan te leveren die voldoet aan de rapportagevereisten van de RTS. Pensioenfondsen moeten het vermogen in deze vastgoedfondsen wel in hun RTS-rapportage meenemen, waardoor de duurzame scores/resultaten waarschijnlijk lager uitkomen in vergelijking met een pensioenfonds dat alleen in EU-vastgoedfondsen belegt. Een oplossing is om deze buitenlandse vastgoedfondsen, via engagement van Europese investeerders, zover te krijgen dat zij tóch een rapportage conform de RTS opleveren.

- Voor ontbrekende data heeft de European Securities and Markets Authority (ESMA) aangegeven, dat er schattingen gebruikt mogen worden (mits verklaard). Het is nog onduidelijk of, en in hoeverre, vastgoedfondsen hiervan gebruik zullen maken en welke bronnen zij daarvoor benutten. Zolang dat geen uniforme bronnen zijn, wordt vergelijking onderling of aggregatie op portefeuilleniveau alleen maar ingewikkelder.

- Last but not least: de deadline voor zowel EU-vastgoedfondsen als pensioenfondsen is dezelfde, namelijk 30 juni 2023. De kans is zeer reëel dat pensioenfondsen in de knel komen met het tijdig publiceren van hun RTS-rapportage. Het is dus zaak dat de vastgoedvermogensbeheerder of -adviseur tijdig voorsorteert.

Kortom: een RTS-rapportage op vastgoedportefeuilleniveau kent de nodige uitdagingen en dient naar mijn mening vergezeld te gaan van een duidelijke toelichting over de achtergrond en samenstelling van deze rapportage. Een goede vastgoedvermogensbeheerder moet in staat zijn om deze informatie geaggregeerd aan te leveren en te duiden, om vervolgens samen met het pensioenfonds de richting te bepalen van de verdere acties en doorontwikkeling van het duurzame vastgoedbeleid. De SFDR-regelgeving brengt met zich mee dat pensioenfondsen qua RTS-rapportage juridisch kunnen volstaan met het opleveren van één geaggregeerde rapportage over hun totale beleggingsportefeuille, maar dat een pensioenfonds er naar verwachting niet aan ontkomt om de RTS-inzichten en -resultaten uit te splitsen naar de verschillende beleggingscategorieën, met als doel duidelijk en begrijpelijk richting de deelnemers te communiceren over de duurzame ontwikkelingen van de beleggingsportefeuille op de lange termijn. Daarbij moeten we niet uit het oog verliezen dat in deze rapportage voor de vastgoedsector (en daarmee ook voor de pensioensector) belangrijke duurzame componenten en effecten, zoals het herontwikkelen en verduurzamen van gebouwen, en fysieke klimaatrisico’s te weinig of in het geheel niet worden meegenomen. En dit zijn nu juist componenten die een zeer belangrijke bijdrage kunnen leveren aan duurzame economische groei en een Paris Proof-portefeuille op de lange termijn. Mutatis mutandis geldt eigenlijk hetzelfde voor alle institutionele beleggers die beleggen in indirect vastgoed. Het zal nog wel even duren voordat we door het oerwoud van gegevens en rapportages het bos kunnen zien.