Credit crunches vormen geen probleem voor fixed income-ETFs

Vastrentende ETFs worden – vooral in tijden van stress – nog weleens verhandeld met premies of kortingen ten opzichte van hun intrinsieke waarde (NAV). Is dit een probleem van de ETF-markt of van de onderliggende obligatiemarkt? Research wijst eerder op het laatste en toont aan dat de handel van liquidity providers een schokabsorberend effect heeft.

Door Harry Geels

De lancering van de eerste fixed income-ETFs werd met de nodige scepsis onthaald. De kritiek liet zich vooral samenvatten door te stellen dat er geen liquide instrument kan worden gemaakt op een onderliggende illiquide markt. Het proces dat ervoor moet zorgen dat de koers van de ETF dicht tegen de ‘reële waarde’ blijft liggen – het continue uitgeven of inkopen van participatie – zou vooral in tijden van crisis kunnen haperen. Daardoor kan de koers van de ETF te ver van de intrinsieke waarde (NAV) gaan afwijken. Normaal gesproken zouden beleggers kunnen arbitreren bij het ontstaan van discounts of premies op de NAV. Als een ETF boven NAV wordt verhandeld, kunnen beleggers de individuele effecten in de ETF opkopen en kan de ETF short gaan. Tegelijkertijd geldt: als de ETF te ‘goedkoop’ is, keert het proces om. Sceptici denken dat arbitrage niet goed werkt door bepaalde dynamische processen in de obligatiemarkten, met name in tijden van crisis. Nu er zich de laatste jaren verschillende crises hebben voorgedaan, zoals in februari 2018 (angst voor een reeks renteverhogingen), december 2018 (oplaaiende spanningen over een handelsoorlog tussen de Verenigde Staten en China) en maart 2021 (de COVID-19-crisis) is het goed de balans op te maken. Kan de prijsvoering van ETFs in crises wel efficiënt verlopen?

De obligatiemarkt is anders

Laten we vooropstellen dat obligatiemarkten inderdaad anders werken dan aandelenmarkten:

- Obligaties worden veel minder vaak verhandeld dan aandelen, zodat de laatst verhandelde prijs misschien niet actueel is.

- Obligaties worden niet verhandeld op een beurs. De meeste transacties zijn individuele ‘over-the-counter’ overeenkomsten tussen twee partijen.

- Obligaties zijn er in een veel grotere verscheidenheid dan aandelen. Bedrijven geven vaak meerdere obligaties uit met verschillende looptijden en coupons en elk met een eigen koers.

- Uitgevende instellingen van ETFs vertrouwen doorgaans op schatting van de waarde van hun ‘holdings’. Deze schattingen zijn gebaseerd op de huidige verkoopprijs die het fonds zou kunnen ontvangen als het zijn obligaties onmiddellijk zou beginnen te verkopen. Die verkoopprijs zal altijd lager zijn dan wat de belegger zou kunnen betalen om de obligatie te kopen. Er is dus een ‘natuurlijke’ daling in de gerapporteerde NAV van alle obligatie-ETFs.

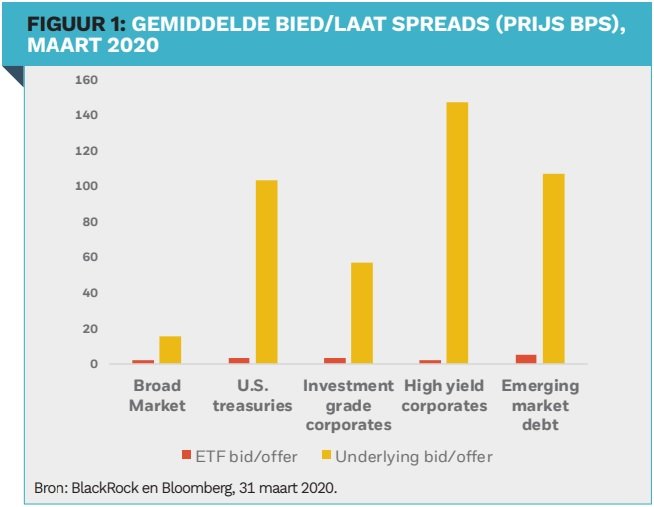

Een andere redenering is dat ETFs door hun veel grotere liquiditeit een betere prijsstelling geven van de onderliggende obligaties dan de veel tragere obligatiemarkten. Grote premies en kortingen zouden dan niet noodzakelijkerwijs op een verkeerde prijsstelling van de ETFs zelf wijzen. Sterker nog, de ETF wijst juist op ‘price discovery’ van de onderliggende markt, die traag reageert. Dit wordt bevestigd in onderzoek uitgevoerd door BlackRock. De bied-laat spreads, een belangrijke indicatie van de liquiditeit, blijven tijdens crises laag en lopen amper op. De spreads in de onderliggende markt gaan dan juist omhoog (zie Figuur 1). Arbitrage functioneert verder efficiënt volgens het BlackRock-onderzoek.

De rol van APs

De bovengenoemde vraagstelling (zijn er afwijkingen tussen de ‘reële waarde’ en de koers, en zo ja, hoe groot zijn die?) is door de Britse toezichthouder FCA onderzocht aan de hand van transactiedata verkregen in het kader van de MiFID II-verordening. In het bijzonder de combinatie van informatie over de primaire (ETF) en secundaire onderliggende obligatiemarkt gaf in dit onderzoek een uniek en completer beeld van de ETF-markt in Europa en aanvullende inzichten in de werking ervan. De FCA beoordeelde hoe marktdeelnemers, en met name Authorized Participants (APs), in hun rol als liquiditeitsverschaffers zich op beide markten gedragen en of zij zich anders gedragen in perioden van stress in vergelijking met normale tijden. Het FCA-onderzoek betrof het jaar 2018, het eerste jaar dat de MiFid-II-data werden vergaard, en het jaar met de hierboven beschreven twee crises. De markt kon dus in zowel normale als gestreste toestand worden getest. Er werd ook een vergelijking gemaakt met aandelen-ETFs. De FCA deed de volgende constateringen:

- De secundaire markt lijkt vrij geconcentreerd. Bij ETFs voor vastrentende waarden zijn de top vijf APs betrokken bij bijna 60% van de totale volumes. Bij aandelen-ETFs is het overeenkomstige lager dan 50%. Deze cijfers wijzen erop dat de secundaire markt minder geconcentreerd is dan de primaire markt voor deze ETFs, maar nog steeds relatief hoog, aangezien er duizenden deelnemers op de secundaire markt zijn in tegenstelling tot tientallen op de primaire markt.

- ETFs lijken de meeste liquiditeit te creëren in die beleggingscategorieën waar de onderliggende waarde het minst liquide is. ETFs met een minder liquide onderliggende waarde worden volgens de FCA-steekproef meer verhandeld. Zo worden aandelen-ETFs met een focus op ontwikkelde economieën het minst verhandeld, terwijl obligatie-ETFs in het high yield-segment het meest worden verhandeld. Deze twee bevindingen ondersteunen het idee (bijvoorbeeld van Bhattacharya en O’Hara, 2018, Dannhauser, 2017) dat ETFs een instrument bij uitstek zijn om illiquide effecten te verhandelen.

- Dezelfde stressperiodes kunnen worden waargenomen in zowel primaire als secundaire markten en APs verhogen hun activiteit op beide markten tijdens deze stressperiodes.

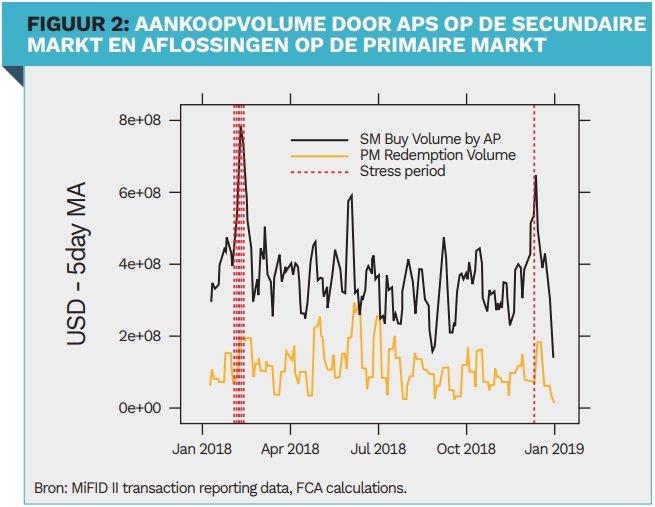

- Er zijn aanwijzingen dat APs altijd een buffer vormen tussen de primaire en de secundaire markt: over het geheel genomen wordt slechts ongeveer een derde van het volume van ETFs die door niet-APs op de secundaire markt worden verkocht (en door APs worden gekocht) door APs doorgegeven aan aflossingen op de primaire markt (zie Figuur 2).

- Het segment van de high yield-obligaties is geconcentreerder en zwaarder verhandeld en APs die op deze markt actief zijn, lijken minder geneigd om schokken op te vangen. In de stressperiode van februari zien we dat APs bijna 60% van de verkopen op de secundaire markt doorgeven aan de primaire markt. Dit suggereert dat de high yield-ETFs kwetsbaarder kunnen zijn dan de vastrentende ETF-markt in zijn geheel.

Zoals uit Figuur 2 duidelijk blijkt, liggen de totale redemption volumes op de primaire markt (gele lijn) veel lager dan de op de secundaire markt geregistreerde koopvolumes van APs. Dit geldt ook tijdens de vastgestelde stressperiodes, wat erop wijst dat APs als buffer tussen de twee markten fungeren. De FCA omschrijft dit als het ‘schokabsorberend vermogen van de APs’ en beschouwt dit als cruciaal om te voorkomen dat de verkoopdruk op de secundaire markt in tijden van stress de prijs van de onderliggende effecten doet dalen door aflossingen op de primaire markt. Volgens de FCA hanteren APs zo in feite meerdere bedrijfsmodellen. Ze treden niet alleen op als liquidity provider, maar ook als risicoportefeuillebeheerder.

|

Bronnen: Fixed Income ETFs: secondary market participation and resilience during times of stress, Research Note, januari 2021, FCA Pricing and Liquidity of Fixed Income ETFs in the Covid-19 Crisis of 2020, EII Global Research, juli 2020, BlackRoc |