Schroders: Is het gedaan met de dollar?

Zal het besluit van de VS om de tegoeden van de Russische centrale bank te bevriezen de trend om valutareserves te diversifiëren, versnellen? Betekent dit dan het einde van de dominantie van de Amerikaanse dollar, vraagt David Rees, senior econoom opkomende markten bij Schroders zich af.

Er zijn meer opkomende markten die zich bedreigd kunnen voelen door de recente acties van de VS, zoals China dat in een handelsoorlog met de VS is verwikkeld en er spelen andere strategische issues tussen de twee landen die niet snel zullen verdwijnen.

Wat zijn de opties voor China?

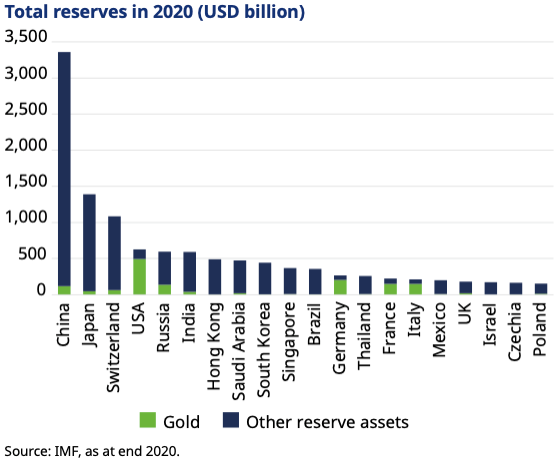

Er zijn al lange tijd zorgen dat naarmate de betrekkingen met Washington verslechteren, Beijing zijn Amerikaanse staatsobligaties, met een huidige waarde van ongeveer 1,1 biljoen dollar, zal dumpen om de Amerikaanse financiële markten te ontwrichten en de obligatierente op te drijven. Het voor de hand liggende tegenargument is dat Beijing daarmee zichzelf in de voet schiet door de waarde van zijn eigen reserves te laten kelderen en de rente bij zijn belangrijkste exportpartner op te drijven, en zo de kiem te leggen voor een vertraging van de eigen economie. Het is heel goed mogelijk dat de bezorgdheid over financiële sancties zwaarder weegt dan het economisch gezond verstand. Maar zelfs dan is onduidelijk waar China zijn geld zou kunnen parkeren.

Dus waar zou China wel heen kunnen gaan?

De reserves kunnen in theorie worden gestoken in staatsobligaties van bevriende emittenten. Maar er zijn een paar problemen die dit onwaarschijnlijk maken. Zo zou het aanhouden van schuld van opkomende markten met een relatief lage rating de reserves enorm volatiel maken. Deze risicovollere obligaties hebben de neiging in waarde te dalen in tijden van crisis, het tegenovergestelde van wat normaliter gebeurt met veilige havenbeleggingen zoals Amerikaanse staatsobligaties.

Cryptocurrencies zijn genoemd als oplossing voor alle financiële angst in de wereld, maar deze optie is voor China in de nabije toekomst een no-go. Cryptocurrencies zijn waarschijnlijk niet groot of liquide genoeg om een aanzienlijk deel van China's reserves te absorberen.

Dan blijven alleen fysieke activa zoals grondstoffen over, met name goud. Goud vertegenwoordigt slechts een klein deel van China's reserves en het ligt voor de hand reserves daarheen te verplaatsen. Toch zijn er ook twijfels over de sanctiebestendigheid van goud. Het aanhouden van goudreserves bij de centrale bank van een ander land maakt ze kwetsbaar voor inbeslagname.

Met andere woorden, er zijn niet zo veel opties voor China. Misschien zal China stoppen met net als in het verleden snel Amerikaans schatkistpapier op te kopen en dat van Amerikaanse bondgenoten, maar het is onwaarschijnlijk dat zij dit zal dumpen of aanzienlijk zal diversifiëren naar andere activa.

Zou het voor andere opkomende markten zinvol zijn hun reserves te diversifiëren?

Het lijkt onwaarschijnlijk dat welke opkomende markt dan ook, afgezien van Rusland omdat het weinig keus heeft, al zijn reserves in renminbi zou omzetten. Het risico dat China de reserves van een land willekeurig kan bevriezen als gevolg van een verzuring van de bilaterale betrekkingen, is minstens even groot, zo niet groter, en het aanhouden van Amerikaanse dollars is waarschijnlijk nog steeds nuttig in tijden van crisis.

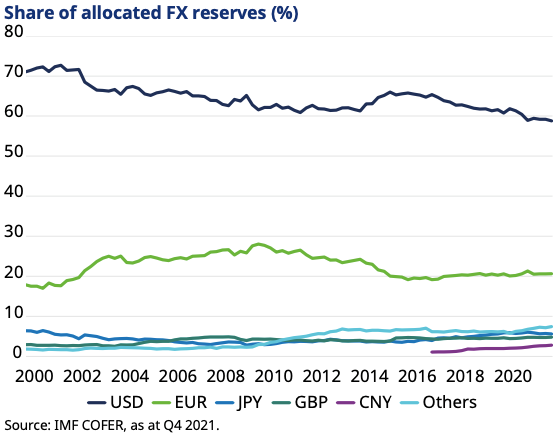

Naast de vrees voor sancties zijn er echter ook meer orthodoxe economische redenen om te diversifiëren, aangezien veel opkomende markten veel handel drijven met China, waarbij zij vaak bilaterale tekorten hebben. Indien China meer betaling voor export in zijn eigen valuta blijft accepteren, zullen centrale banken in de opkomende markten (en ook andere) wellicht CNY-reserves gaan opbouwen. Dit zou ook stroken met de wens van Beijing om de renminbi te internationaliseren.