Harry Geels: Hoe de beurs de gemiddelde belegger misleidt

Harry Geels: Hoe de beurs de gemiddelde belegger misleidt

Door Harry Geels

De gemiddelde doe-het-zelf belegger op de beurs behaalt bij lange na niet het rendement dat de beurs kan bieden. Zij of hij wordt op allerlei manieren misleid en lijdt aan allerlei zogeheten ‘behavioral biases’. Gelukkig zijn er vijf strategieën om betere resultaten te behalen.

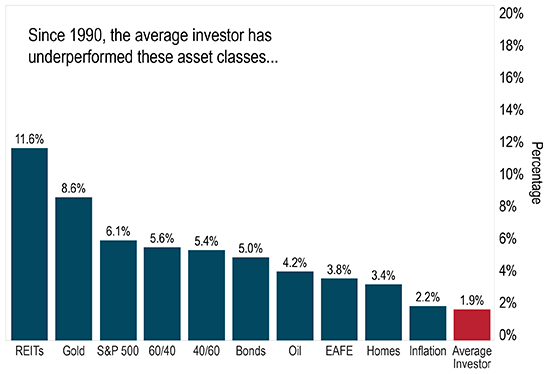

Er zijn vele onderzoeken die aantonen dat de gemiddelde doe-het-zelf belegger het helemaal niet zo goed doet. Zoals figuur 1 laat zien, doet de gemiddelde belegger het over de periode 1991-2019 slechter dan het rendement van de negen belangrijkste beleggingscategorieën. Hij maakt zelfs de inflatie niet goed.

Figuur 1: Geannualiseerde rendementen voor verschillende beleggingscategorieën (1991-2019)

Bron: Palm Beach Research Group/JP Morgan AM Guide to the Markets

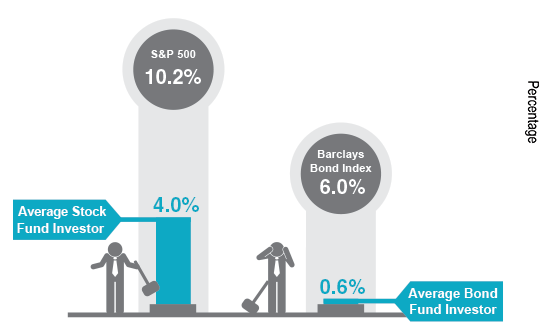

Bovenstaand onderzoek staat niet op zichzelf. Een vergelijkbaar onderzoek over een andere periode leverde, zoals we in figuur 2 kunnen zien, min of meer dezelfde resultaten op.

Figuur 2: Gemiddelde beleggingsresultaten van twee belangrijke indices (1987-2016)

Bron: Quantitative Analysis of Investor Behavior (DALBAR, 2017)

In Nederland heeft professor Pennings van de Universiteit van Maastricht in 2007, toen zijn leerstoel Particuliere Beleggers nog werd gesponsord door Alex Beleggingsbank, een onderzoek gedaan naar de resultaten van de klanten van Alex (tegenwoordig BinckBank). Hieruit bleek onder andere dat hoe vaker er werd gehandeld, of hoe vaker derivaten werden gebruikt, hoe slechter de resultaten werden.

Vrouwelijke beleggers kwamen iets beter uit de bus, omdat ze minder vaak handelden of derivaten gebruikten, maar ook zij bleven ruim onder de indexgemiddelden. Soms wordt beweerd dat vrouwen betere beleggers zijn. Dat ligt iets genuanceerder: ze zijn minder slecht, vooral omdat ze minder lijden onder een van de bekendste ‘behavioral biases’ (gedragsmatige valkuilen), namelijk ‘overtrading’ (te veel handelen en te veel kosten maken).

Talloze behavioral biases

Er zijn nog talloze andere behavioral biases. Er zijn boeken over vol geschreven, dus laten we ons hier beperken tot de meest aansprekende. Een van de bekendste valkuilen is ‘performance chasing’, iets kopen wat al een tijdje aan het stijgen is en waaraan de media veel aandacht schenken. Maar iets dat al een tijdje stijgt, wordt fundamenteel steeds duurder en dus eigenlijk steeds minder aantrekkelijk. Een belegger zou op de lange termijn meer verdienen als hij iets koopt dat is achtergebleven en waar media veel minder over schrijven.

Een ander probleem is de ‘survivorship bias’. Beleggers worden vaak verleid om in beleggingsfondsen (of bij vermogensbeheerders) te beleggen die het lange tijd goed hebben gedaan. De verleiding wordt des te groter als de ‘succesvolle’ beheerder met mooie factsheets en ‘after the fact’ aantoont waarom hij het zo goed gedaan heeft, alsof er een of andere magische formule bestaat. Maar die bestaat niet. De beleggers die het slecht gedaan hebben horen we niet, of hebben stilletjes het toneel verlaten.

Illusion of control bias

Laatst beweerde iemand dat het tegenwoordig makkelijker is om geld te verdienen, omdat we via het internet zoveel sneller toegang hebben tot informatie en andere mooie ‘tools’, zoals grafieken en databases, zoals steeds meer brokers en financiële websites die aan hun klanten ter beschikking stellen. Maar ook deze bewering klopt niet.

Uit een wetenschappelijke studie uitgevoerd door Barber en Odean genaamd ‘Online Investors: Do the Slow Die First?’ bleek dat beleggers die online gingen handelen gemiddeld genomen beduidend slechter gingen presteren. Een conclusie uit de studie luidde: ‘Zij die switchten naar een onlineplatform en die het voorheen gemiddeld 2% beter deden dan de markt, gingen het daarna online 3% slechter doen door meer, speculatiever en minder winstgevend te handelen.’

De redenen hiervoor hadden Barber en Odean al eerder beschreven in een andere studie, onder de veelzeggende titel: ‘Trading is Hazardous to Your Wealth’, waarbij met ‘trading’ voornamelijk ‘overtrading’ en overmoedigheid werd bedoeld. Overtrading en overmoedigheid ontstaan volgens de wetenschappers weer door de zogeheten ‘illusion of knowledge’ en de ‘illusion of control’ biases. Door al die extra informatie en tools leven beleggers onterecht in de veronderstelling dat ze betere controle krijgen over hun prestaties.

Verder mag ook het werk van de Nobelprijswinnaars Daniel Kahneman en Amos Tversky niet onbesproken blijven. Ze toonden onder andere aan dat de emotionele waarde van een dollar winst minder groot is dan de die van een dollar verlies. Ofwel: een dollar verlies geeft meer psychische schade dan een dollar winst oplevert aan emotionele genoegdoening.

Vijf strategieën om het beter te doen

In een van mijn favoriete boeken, Fooled by Randomness van Nassim Taleb, wordt in drie delen beschreven (1) hoe beleggers worden verleid door willekeur, (2) welke gedragsmatige aspecten daaraan ten grondslag liggen en (3) hoe Taleb zelf – wetende dat ook hij menselijk is – zich wapent tegen schade die financiële markten kunnen veroorzaken. Hij spreekt zelf van vier ‘trucs’. Ik wil daar graag nog een vijfde aan toevoegen.

- Sluit je af voor de markten door niet te veel naar het financiële nieuws in kranten en op het internet te lezen. Meestal gaat het om verslaggeving van ruis. En kijk vooral niet in de ogen van zogeheten topmanagers van bedrijven en beleggingsfondsen, omdat dan het emotionele deel van het brein wordt geactiveerd.

- Kijk niet te veel naar de beleggingsresultaten, ten eerste omdat die vaak misleidend zijn en ten tweede omdat ze emotionele schade veroorzaken. Een euro verlies weegt namelijk, zoals gezegd, zwaarder dan een euro winst. Stel je maakt na een jaar 5% totaalrendement en je zou aan het eind van het jaar naar het beleggingsresultaat kijken, dan heb je ‘5%’ emotionele vreugde; als die 5% wordt bereikt door negentig dagen van 3,5% verlies en 163 dagen van 5% winst, ook 5% gemiddeld, heeft de gemiddelde belegger, die dagelijkse naar de beleggingsresultaten kijkt, wél emotionele schade opgelopen, omdat de emotionele schade van die negentig verliesdagen groter is dan de emotionele plus van de winstdagen).

- Houd nooit rigide vast aan bepaalde standpunten, de wereld verandert steeds, oude theorieën kunnen ineens niet meer geldig zijn, ‘think again’ en altijd weer opnieuw.

- Wees een stoïcijn, of zoals Taleb het schrijft: ‘the stoic is a person who combines the qualities of wisdom, upright dealing and courage; the stoic will thus be immune from life gyrations, as he will be superior to the wounds from some of life’s dirty tricks’.

- Gebruik de wetenschappelijk aangetoonde voordelen van spreiding en regelmatig herbalanceren, niet alleen tussen de verschillende beleggingscategorieën, maar ook tussen verschillende beleggingsstijlen. En niet alleen om een betere rendements-risicoverhouding te krijgen, maar ook om te voorkomen dat een grote ‘drawdown’ een keer te grote emotionele schade veroorzaakt.

Dit artikel bevat een persoonlijke opinie van Harry Geels