Harry Geels: Spreiden is nog altijd verblijden

Harry Geels: Spreiden is nog altijd verblijden

Door Harry Geels

Sinds de monetaire bailouts, waarbij de correlaties tussen beleggingscategorieën lijken toe te nemen, wordt het nut van spreiding steeds meer ter discussie gesteld. Dat is onterecht. Spreiden is nog altijd verblijden, en niet alleen vanwege een rekenkundige onderbouwing.

De monetaire verruiming die op grote schaal door alle belangrijke centrale banken in de wereld wordt toegepast, wordt verondersteld de financiële markten op twee manieren te verstoren. Ten eerste worden waarderingen van aandelen en vooral obligaties verder opgedreven dan fundamenteel gerechtvaardigd is en ten tweede lopen de cross-correlaties op, waardoor spreiding minder nut heeft. Toch blijft spreiding belangrijk, en waarschijnlijk nu belangrijker dan ooit.

Bizarre kwartalen

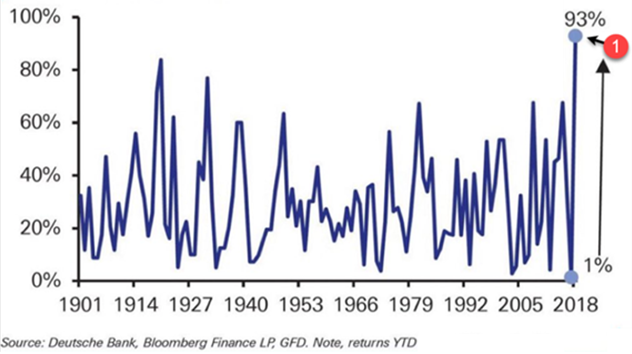

Vanuit spreidingsoogpunt beleefden beleggers in het vierde kwartaal van 2018 en het daarop volgende eerste kwartaal 1 bizarre tijden. De onderstaande figuur toont het aantal verschillende beleggingscategorieën (honderd verschillende om precies te zijn) met positieve kwartaalrendementen vanaf 1900. Hoe hoger de blauwe lijn, hoe meer beleggingscategorieën een positief kwartaal beleefden, hoe lager het percentage, hoe meer categorieën een negatief kwartaalrendement behaalden.

Het vierde kwartaal van 2018 was historisch gezien uitzonderlijk omdat er maar één beleggingscategorie was die een positief rendement had (goud). In de laatste drie maanden van 2018 bood spreiding dus geen enkel soelaas. Het eerste kwartaal van 2019 was ook historisch. Nog nooit was het percentage beleggingscategorieën dat een positief kwartaal behaalde zo hoog: 93%.

Diversificatie is dood

De laatste jaren wordt door het ingrijpen van centrale banken het nut van diversificatie ter discussie gesteld. Het laatste kwartaal van 2018 en het eerste kwartaal van 2019 worden dan vaak als voorbeeld aangehaald. Het is ‘risk-off’ of ‘risk on’, en aangezien obligaties door de sterk opgedreven koersen ook als risicovol worden beschouwd, gaat alles omlaag (bij risk-off), of alles omhoog (risk-on).

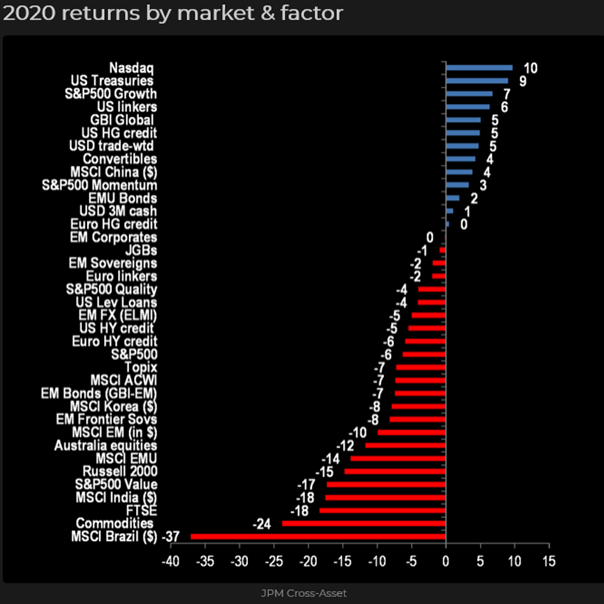

De pandemie van 2020 heeft echter aangetoond dat goede, wereldwijde spreiding over verschillende beleggingscatgorieën nog steeds zijn werk doet. In onderstaande figuur zien we enkele in het oogspringende winnaars en verliezers van de coronacrisis. Veel obligatiecategorieën staan gewoon weer in de plus.

Bron: JPMorgan

Er zijn nog drie andere redenen om te blijven spreiden:

- Deglobalisatie

- Monetaire overmoed (en mogelijke monetaire reset)

- Spijtreductie

Ad 1. Deglobalisatie

Naast het verruimende monetaire beleid is er nog een belangrijke reden waarom de laatste jaren correlaties tussen beleggingscategorieën zijn toegenomen en het nut van spreiding lijkt te zijn afgenomen: globalisatie en de steeds snellere en vrijere kapitaalsstromen in de wereld. Risk-on en risk-off is een wereldwijd fenomeen geworden, waardoor het nut van wereldwijde spreiding lijkt te zijn afgenomen.

Maar sinds Trump en corona gaan we steeds meer twijfelen aan de wereld als één economie. Trump stimuleert protectionisme en door corona zijn we het fijn gaan vinden dat we op regionaal niveau ook medicijnen kunnen produceren en essentiële grondstoffen voor onze productie ter beschikking hebben.

Door protectionisme en corona is het aannemelijk dat de verschillende regio’s in de wereld zich weer anders gaan ontwikkelen, waardoor spreiding over de wereld mogelijk weer nuttiger wordt.

Ad 2. Monetaire overmoed (en mogelijke monetaire reset)

Er wordt op wereldschaal momenteel een ongekend monetair experiment uitgevoerd. De afloop daarvan is allerminst zeker. Een monetaire reset lijkt vroeg of laag waarschijnlijk.

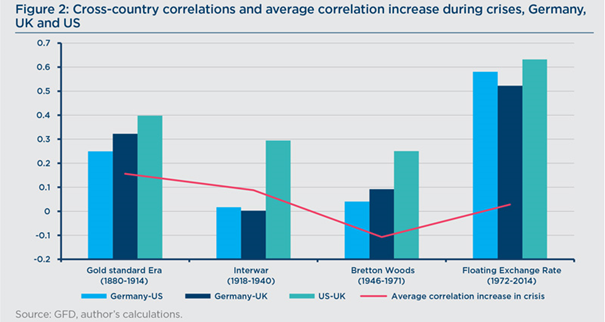

In andersoortige tijdperken werkte regionale spreiding steeds anders uit. In onderstaande figuur is te zien dat in het huidige systeem van fluctuerende wisselkoersen de correlaties tussen drie belangrijke economieën beduidend hoger zijn dan in andere monetaire tijdperken. Als monetair beleid weer een keer wordt aangepast, kunnen de correlaties weer afnemen.

Bron: Amundi

Ad 3. Spijtreductie

Waarschijnlijk nog belangrijker dan alle getallen en economische bespiegelingen is de gedragsmatige onderbouwing voor spreiding. Wie gewoon heel goed spreidt, zit altijd in de winnaars en verliezers. Dit leidt tot reductie in de volatiliteit van spijt. Hierdoor zijn beleggers minder snel geneigd aan funeste ‘performance chasing’ te doen van de belegingscategorieën die het in de afgelopen tijd goed gedaan hebben (maar die het in de toekomst per definitie weer slecht gaan doen). Een rustiger kapitaalsverloop verlaagt ook de ‘variance drain’ (waarover een andere keer meer).

Beter, slimmer spreiden

Joodse koopmannen zeiden eeuwen geleden al dat het vermogen gespreid moest worden: een derde in grond, een derde in koopwaar en een derde in geld. Tegenwoordig zijn er veel meer mogelijkheden om te spreiden. Grondstoffen, vooral goud, bieden een negatieve correlatie met traditionele beleggingscategorieën als aandelen en obligaties en zijn tegenwoordig gemakkelijker middels ETF’s toegankelijk.

Grondstoffen zijn de laatste tien jaar in prijs erg afgestraft en zijn daarom zo langzamerhand uit contrair oogpunt interessant. Wellicht worden ze ook interessant omdat de ongekende monetaire verruiming een keer tot inflatie kan leiden. Goud is statistisch gezien vaak een goede diversifiër geweest, en is wellicht nu nog aantrekkelijker geworden door het huidige monetaire beleid.

Tot slot kunnen beleggers ook meer hun blik werpen op private loans en private equity. De marktkapitalisaties van beursgenoteerde effecten neemt de laatste jaren af, terwijl die van de private markten groeien. Bovendien bieden deze beleggingsvormen een illiquiditeitspremie en kennen ze een minder emotiegedreven prijsvorming.

Dit is een persoonlijke opinie van Harry Geels