Harry Geels: Reset monetair systeem noodzakelijk en waarschijnlijk

Harry Geels: Reset monetair systeem noodzakelijk en waarschijnlijk

Door Harry Geels

De ontmanteling van het systeem van Bretton Woods tussen 1971 en 1973 heeft in de decennia daarna grote gevolgen gehad: de inflatie en de ongelijkheid (in inkomen en vermogen) zijn sterk toegenomen. We moeten nadenken over een nieuw, eerlijker systeem.

De geschiedenis leert dat er verschillende achtereenvolgende monetaire systemen hebben bestaan. Ieder systeem bleek uiteindelijk bepaalde gevoeligheden te hebben, waardoor deze door langzaam veranderde omstandigheden, of door externe schokken moest worden ‘gereset’.

Bretton Woods

Aan het eind van de Tweede Wereldoorlog kwam onder de bezielende leiding van de Amerikaanse econoom Harry Dexter White en de Britse econoom John Maynard Keynes een van de meest bekende en aansprekende monetaire systemen tot stand, dat van Bretton Woods.

In dit systeem kon de dollar tegen een vaste hoeveelheid goud worden omgewisseld, terwijl de valuta’s van ontwikkelde landen een vaste koppeling hadden met de dollar. Daarnaast werden het IMF en de Wereldbank opgericht, waarbij het IMF de rol kreeg om bij acute financiële crisis in te grijpen en de Wereldbank investeringen in ontwikkelingslanden ging faciliteren.

Het systeem van Bretton Woods werkte goed (gelet op de dollar-dominantie kunnen we daar overigens wél kanttekeningen bij plaatsen), totdat de Amerikaanse overheid door de Vietnamoorlog te veel dollars ging drukken. Het vertrouwen in de dollar ebde weg. Te veel regeringen wisselden hun dollarvoorraden om in goud. Tijdens de zogeheten Nixon-schok moest de VS uiteindelijk de goudenstandaard loslaten, omdat de Amerikaanse goudvoorraad te snelafnam.

Nieuw systeem in 1971: fluctuerende wisselkoersen

In mei 1971 lieten onder andere Nederland en Duitsland de vaste koppeling met de dollar los. Hier ontstond een systeem met ten opzichte van elkaar fluctuerende wisselkoersen. De dollar hernam door de economische macht van de VS, snel zijn rol als reservevaluta van de wereld.

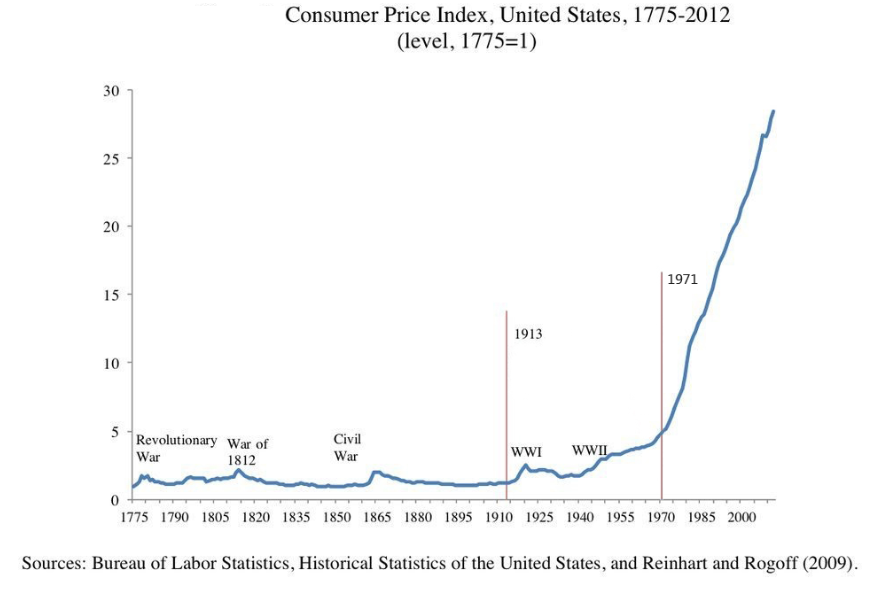

Het nieuwe systeem heeft een aantal gevolgen gehad, waarvan de belangrijkste twee zijn: inflatie en een steeds ongelijkere verdeling van de inkomens. In onderstaande figuur is de Amerikaanse inflatie afgebeeld sinds 1775. De grafiek stopt in 2012. Daarna is er een raar fenomeen opgetreden. Door een sterk teruglopende omloopsnelheid van het geld heeft ‘asset inflation’ (ofwel het duurder worden van beleggingen) langzaam het stokje van prijsinflatie overgenomen.

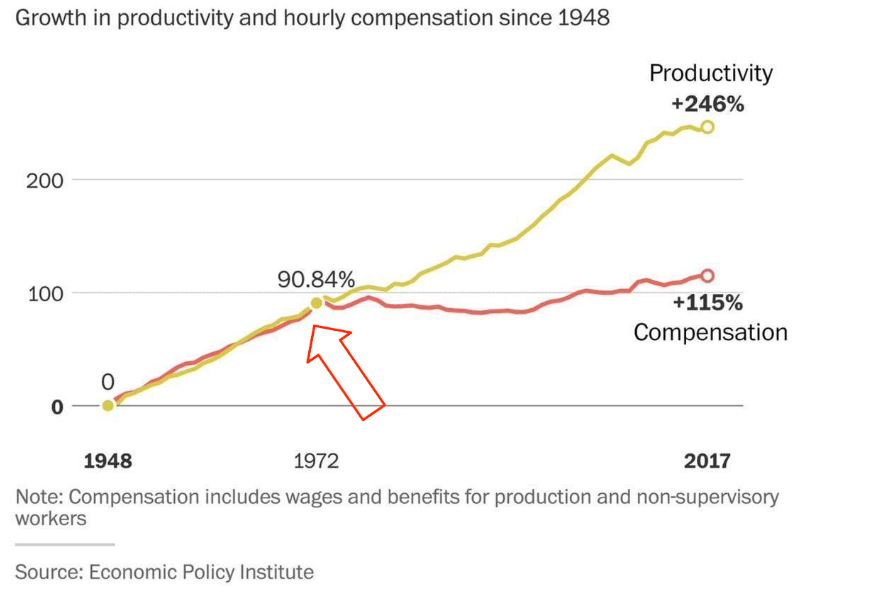

Een ander, meer controversieel en bediscussieerd gevolg van het nieuwe monetaire systeem is dat de rijkdom in de wereld steeds ongelijker is verdeeld. In onderstaande figuur is te te zien dat de belangrijkste bron van economische groei, productiviteit, enorm is gestegen. Blijkbaar is een systeem van fluctuerende wisselkoersen geen belemmering geweest voor productiviteitsstijging en economische groei.

Een ander, meer controversieel en bediscussieerd gevolg van het nieuwe monetaire systeem is dat de rijkdom in de wereld steeds ongelijker is verdeeld. In onderstaande figuur is te te zien dat de belangrijkste bron van economische groei, productiviteit, enorm is gestegen. Blijkbaar is een systeem van fluctuerende wisselkoersen geen belemmering geweest voor productiviteitsstijging en economische groei.

Maar tegelijkertijd is het reële inkomen van ‘gewone mensen’ over de periode 1971 tot en met 2017 slechts 115% geweest. Dat is amper 0,5% per jaar. En dan te bedenken dat de inkomens- en vermogensongelijkheid de laatste jaren door het beleid van lage of negatieve rentes exponentieel is toegenomen, hetgeen nog niet in onderstaande figuur is afgebeeld.

Reset noodzakelijk en waarschijnlijk

Het huidige monetaire systeem loopt op zijn eind. De middenklasse verdwijnt. Een groot gedeelte van de voormalige middenklasse zakt weg naar de onderklasse en heeft eigenlijk weinig bestedingskracht meer. Er ontstaat een elitaire bovenlaag, van ‘asset owners’ en daaronder een gedeelte van de voormalige middenklasse. Deze bestaat voornamelijk uit tweeverdieners, waarvan er minimaal een hoog is opgeleid. Deze groep kan nog wel prima rondkomen.

Er ontstaat een scheiding tussen de ‘haves and have nots’, wat een gezonde economische groei in de weg staat en populisme aanwakkert. Er gaat dan op een gegeven moment iets schuiven, wat uiteindelijk tot een reset van het monetaire systeem gaat leiden. Op diverse websites, zelfs op die van het IMF, staan diverse artikelen waarin bespiegelingen worden gegeven over zo’n nieuw systeem.

Triffin-dilemma drijft weer boven

Het was de Belgisch-Amerikaanse econoom Robert Triffin die tijdens het Bretton Woods-systeem al wees op een groot dilemma. De hoeveelheid Amerikaanse dollars die in circulatie was, overschreed namelijk op een bepaald moment het goud dat ze vertegenwoordigde. Er ontstond dus een conflict tussen de rol van de VS als voorziener van internationale reserves enerzijds en de verplichting om de dollar tegen een vaste prijs in goud om te zetten anderzijds.

De verhouding tussen de hoeveelheid omzetbare dollartegoeden en de beschikbare goudreserves zou alsmaar toenemen en daarbij de kritische grens overschrijden. Dit leidde dus uiteindelijk tot het klappen van Bretton Woods. Op dit moment zien we ook dat de VS hun fiscale en financiële capaciteiten enorm aan het overstrekken (‘overstretchen’) zijn, waardoor de rol van de dollar als reservemunt van de wereld steeds meer in twijfel wordt getrokken.

Diverse oplossingen

Een van de meest aangehaalde opties is een monetair systeem gebaseerd op meerdere grote valuta’s, het zogeheten multipolaire systeem. De euro en renmimbi zouden dan naast de dollar de andere reservevaluta’s kunnen worden. Maar de euro is in crisis en de Chinezen worden nog niet voldoende vertrouwd. Andere oplossingen kunnen zijn dat het IMF een belangrijke rol gaat krijgen als uitgever en administrateur van ‘global deposit facilities’, gebaseerd op de bestaande ‘special drawing rights’.

Weer anderen denken aan digitale reserves vergelijkbaar met de bitcoin, waarvan de aanbodgroei beperkt is. Diverse centrale banken geven dan een eigen ‘crytomunt’ met vaste omwisselkoers ten opzichte van de betaalvaluta uit. De cryptomunt is dan vergelijkbaar met het goud uit de goudenstandaard. En dan zijn er nog degenen die mijmeren over de terugkeer naar een nieuwe goudenstandaard. Wat het gaat worden, is nu nog lastig te zeggen. Maar dat er vroeg of laat een reset komt, lijkt waarschijnlijk.

De MIT-econoom Rudiger Dornbusch zie ooit: “in economics, things take longer to happen than you think they will, and then they happen faster than you thought they could.” Als het goed is – want regeren is vooruitzien – zijn onze centrale banken al bezig met alternatieve monetaire systemen. Laten we hopen dat ze daarbij oog hebben voor de negatieve eigenschappen van het huidige systeem: inflatie en ongelijkheid.

Dit is een persoonlijke opinie van Harry Geels.