Schroders: De kracht van gespreid beleggen

Schroders: De kracht van gespreid beleggen

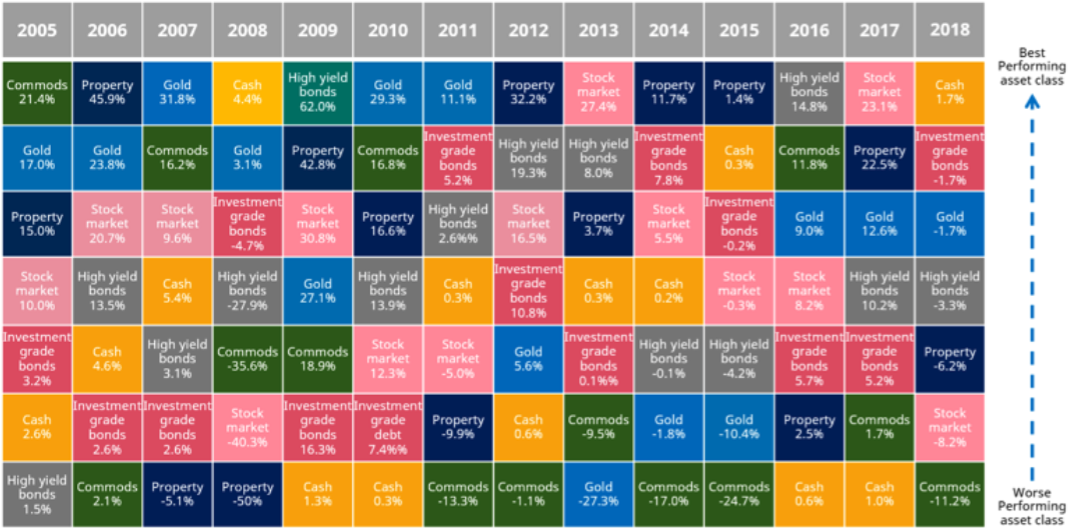

Het belang van spreiding kan niet genoeg benadrukt worden, stelt Johanna Kirklund, hoofd multi-asset beleggingen bij Schroders. Voor beleggers kan het verleidelijk zijn om vast te houden aan wat je hebt. Het is een beleggingsstrategie die wordt gepropageerd door succesvolle beleggingspioniers zoals Warren Buffett. Het is echter ook belangrijk voor beleggers om de voordelen van diversificatie te overwegen. Aan de hand van de tabel hieronder geeft Kirklund inzicht in de prestaties van verschillende beleggingscategorieën sinds 2005. Daaruit blijkt dat de diverse categorieën per jaar heel verschillend presteren. Spreiding helpt om de risico’s te beperken en de prestaties van een portefeuille op de lange termijn te verbeteren.

Voordelen van spreiding

- Risicobeheersing - vermogensbehoud is een belangrijk uitgangspunt voor beleggers. Door te spreiden beperken beleggers het risico dat zij op hun inleg in een specifieke beleggingscategorie verlies lijden.

- Liquiditeitsverbetering - het verschilt hoe eenvoudig het is om in of uit een belegging te stappen. Door assets in portefeuille te hebben die verschillen in liquide maken, heeft een belegger altijd de mogelijkheid om bij zijn geld te kunnen als het nodig is.

- Dempt pieken en dalen - de frequentie en mate waarin beleggingen stijgen of dalen bepaalt de volatiliteit van de portefeuille. Door te spreiden worden de uitslagen wat ingetoomd.

Volgens Kirklund - een multi-asset belegger met 20 jaar ervaring - kunnen de voordelen van spreiding niet genoeg benadrukt worden. Als het goed wordt toegepast, dan kan een gespreide portefeuille aantrekkelijker rendementen leveren. Het is een belangrijk instrument om risicogewogen rendementen te behalen.

Er bestaat geen stelregel ten aanzien van hoeveel verschillende activa in een portefeuille gehouden moeten worden. Te weinig activa vergroot het risico, maar teveel activa is moeilijk om te managen.

Het is goud wat glanst

Goud wordt gezien als een optimaal spreidingsmiddel. Het edelmetaal beweegt doorgaans onafhankelijk van andere assets. In 2011 verloor de aandelenmarkt zo’n 5% als gevolg van de Europese schuldencrisis. Goud steeg in dat jaar juist 11%. Door te spreiden zouden beleggers met blootstelling aan goud, hun verliezen hebben beperkt.

Sinds 2005 is goud een van de best presterende assets. Het edelmetaal heeft de reputatie een veilige haven te zijn in tijden van onzekerheid. De prestaties van goud vallen des temeer op, omdat grondstoffen de slechtst presterende beleggingscategorie zijn in de afgelopen 14 jaar.

Had een belegger in 2005 1000 dollar in goud belegd, dan zou dit nu 2925 dollar waard zijn, een jaarrendement van 8,3%. Had hij het geld echter gestoken in grondstoffen, dan resteerde er nog maar een vermogen van 630 dollar (-2,3% rendement per jaar). Spreiden heeft dus zeker zin.