Harry Geels: Hoge inflatie deels te danken aan falend eurosysteem

Harry Geels: Hoge inflatie deels te danken aan falend eurosysteem

Door Harry Geels

De Nederlandse inflatie bereikte in maart 2022 de hoogste stand sinds de Tweede Wereldoorlog. Gemeten als verschil met de prijsontwikkeling van maart 2021 bedroeg in inflatie afgelopen maand maar liefst 11,9%. Nederland heeft dringend een ander monetair beleid nodig, onder andere om groot koopkrachtverlies tegen te gaan. Maar dan kan niet, omdat we in het eurosysteem gevangen zitten.

Nederland heeft na Litouwen en Estland de hoogste inflatie van alle eurolanden. De gemiddelde inflatie in de eurozone liep in maart 2022 op naar 7,5%, ten opzichte van maart 2021. Nederland ligt daarbij met een inflatie van 11,9% over maart 2022 ver boven.

De meeste media schrijven de sterk opgelopen inflatie vooral toe aan de sterk gestegen prijzen van grondstoffen door de oorlog in Oekraïne. Maar de oorlog is maar een beperkt deel van het verhaal. Net zo belangrijk is het monetaire beleid van de laatste jaren én de weeffouten in het eurosysteem, dat zich het beste laten samenvatten als ‘one-size-does-not-fit-all’.

Ons land heeft een ander monetair beleid nodig dan bijvoorbeeld Italië. Een andere belangrijke nuance: de stijging van de grondstoffen komt niet alleen door de oorlog, maar ook door beleggers die zich indekken tegen het inflatoire monetaire beleid.

Ongekende monetaire verruiming zaaide voedingsbodem voor inflatie

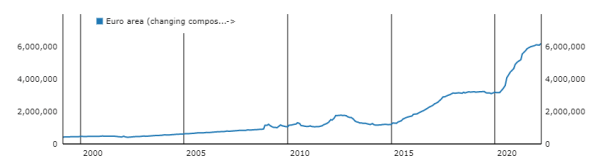

Inflatie is een lastig fenomeen. Zoals hier toegelicht kan inflatie wel door tien factoren worden beïnvloed. De geldhoeveelheid is daar één van. Zoals in Figuur 1 is te zien, heeft de ECB die vanaf 2014 sterk laten toenemen, met een ongekende versnelling vanaf maart 2020, het begin van de COVID-19-crisis. De geldhoeveelheid moet als de voedingsbodem voor inflatie worden gezien. Als andere factoren als zon, water en mest dienen, kan inflatie als een snelgroeiende plant uit de grond schieten.

Figuur 1: Monetary base (M0) eurozone

Bron: ECB

En zo geschiedde. De COVID-19-crisis leidde onder andere tot problemen in de aanbodketen, wat bij het snelle herstel op de crisis tot grote problemen leidde en tot een ‘great resignation’, ofwel het teruglopen van de arbeidspopulatie, en vervolgens tot inflatie. Wie de geldhoeveelheid sterk laat toenemen, neemt willens en wetens het risico dat inflatie door wat voor oorzaak dan ook – een oorlog in de Oekraïne behoorde eveneens tot de mogelijkheden – ineens de kop op kan steken.

Hebben de centrale banken in hun stresstests en scenarioanalyses rekening gehouden met bovengenoemde schokken? Zo ja, dan hebben ze bewust gespeeld met de waardevastheid van de munt: het belangrijkste mandaat van de ECB. Zo niet, dan hebben ze hun analyses niet op orde. In beide gevallen is er sprake van een brevet van onvermogen. Het lijkt er sterk op dat de ECB andere, al dan niet gemandateerde, doelstellingen boven de waardevastheid van de euro stelt, zoals het fungeren als pinautomaat voor overheden, het ondersteunen van de financiële markten, het bijeenhouden van de eurozone en het faciliteren van de energietransitie.

One-size-does-not-fit-all

De reden waarom in sommige landen de inflatie meer de kop opsteekt dan in andere, heeft met de weeffouten in het eurosysteem te maken. En dan hebben we het niet alleen over prijsinflatie, maar ook over inflatie van bijvoorbeeld de huizenprijzen. Om allerlei redenen heeft Nederland al jaren een strikter monetair beleid nodig. Het gaat hier economisch goed en de huizenmarkt is oververhit. Maar een sterke euro en hogere rente krijgen we niet, want het eurosysteem kent geen flexibiliteit.

De in cultuur, economische groei en specifieke omstandigheden als de huizenmarkt sterk divergerende eurolanden moeten het met dezelfde munt en dezelfde beleidsrente doen. De ECB stelt haar beleid daarbij af op de zwaksten uit de eurozone. Voor Nederland staat de rente te laag en is de munt te zwak. Ergo, spaarders en obligatiebeleggers lopen hier miljarden mis. En hetzelfde geldt voor alle Nederlanders. Door de te zwakke euro en de daarmee samenhangende te hoge geïmporteerde inflatie leveren we miljarden aan koopkracht in.

De belijders van de euroreligie horen dit soort argumenten niet graag en wijzen op de voordelen van de (voor ons te zwakke) euro, namelijk dat het exporterende bedrijfsleven er zo van profiteert. Dit klopt, maar hier profiteren vooral de aandeelhouders (en de topmensen) van het grote exporterende bedrijfsleven. Bovendien, als Nederland baat heeft bij een te zwakke euro, verliezen landen die voor hun situatie eigenlijk een te sterke euro hebben. Wat Nederland bijvoorbeeld wint, verliest Italië. Geen ‘win-win’, een non-argument op metaniveau dus.

Beleggers (en sommige landen) dekken zich in tegen inflatie

Naast het te ruime monetaire beleid en te veel geïmporteerde inflatie is er nog een reden waarom de grondstofprijzen stijgen, een reden die eveneens beperkt met de oorlog in Oekraïne te maken heeft. Zo zijn er beleggers die zich willen indekken tegen de inflatoire gevolgen van het te ruime monetaire beleid door grondstoffen te kopen.

Figuur 2: Netto-instroom grondstoffen-indexfondsen en -ETFs (januari-februari 2022)

Bron: Reuters Graphics/Refinitiv Eikon

Dit is goed te zien in Figuur 2 waarin de top-10 van grondstoffenfondsen met de meeste netto-instroom in de eerste twee maanden van het jaar wordt afgebeeld. Dit betreft niet alleen de instroom van langetermijnbeleggers. Als prijzen stijgen, stappen natuurlijk ook speculanten in, die de trend versterken. Dat de groei vooral bij ETF’s zit, maakt de aanwezigheid van speculanten aannemelijk.

Maar er zijn nog andere grote kopers van grondstoffen. Zo gebruiken sommige centrale banken grondstoffen als een soort reserve. Rusland kocht al jaren goud op ‘voor het geval dat’. Het is niet ondenkbaar dat Rusland de gouden standaard gaat invoeren om de geloofwaardigheid van de roebel te herstellen, zoals Zoltan Pozsar, strateeg van Credit Suisse (CS), laatst bij Bloomberg liet optekenen.

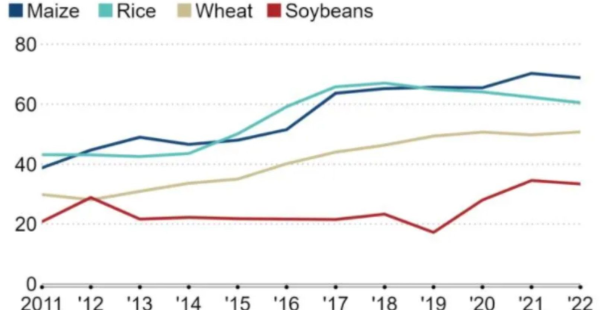

Iets vergelijkbaars doet China. Het vergroot eigenlijk al jaren langzaam diverse voorraden van grondstoffen. Zie Figuur 3, waarin voor het land de groei van agrarische producten als ‘informele (valuta)reserves’ worden afgebeeld. Poszar spreekt in een recente CS-analyse in dit kader creatief van Bretton Woods III.

Figuur 3: China’s wereldwijde aandeel in diverse agri-grondstoffen

Bron: Lyn Alden, Nikkei Analysis

Zuiver analyseren en formuleren

De oorlog de schuld geven van de huidige inflatie, is een te simpel narratief dat de centrale banken nu goed uitkomt. Het inflatieverhaal ligt veel genuanceerder. Er is al over een aantal jaren een monetaire voedingsbodem gecreëerd waarin inflatie een keer gemakkelijk kon ontspruiten. De inflatie was al hard aan het stijgen voor de oorlog. De oorlog heeft hooguit voor een versterking van de trend gezorgd.

Voor de (economisch sterke) eurolanden komt daar ook nog een te zwakke euro en onnodige geïmporteerde inflatie bij. Tot slot speelt het gedrag van beleggers en speculanten (en diverse autoriteiten) een rol. En wat dat laatste betreft, kunnen we deze groepen kopers geen ongelijk geven: ze willen spreiden en zich middels grondstoffen – via grondstoffenbedrijven of rechtstreeks – beschermen tegen een monetair beleid dat waardevastheid van de munt niet beschermt.

Dit artikel bevat een persoonlijke opinie van Harry Geels