Harry Geels: Iedereen een ETF is niet verstandig

Harry Geels: Iedereen een ETF is niet verstandig

Door Harry Geels

Volgens onderzoek van een aantal DNB-economen bedreigen ETFs de marktstabiliteit. Het is een opvallende conclusie omdat de AFM zich regelmatig voorstander van goedkope passieve producten als ETFs heeft getoond. ETFs kennen voor- en nadelen. Vooral in kleinere, minder liquide markten zijn ze niet geschikt.

Passieve beleggingsproducten hebben een aantal grote voordelen voor beleggers: ze zijn transparant (de belegger weet precies waarin hij belegt), hebben lage kosten en doen meestal precies wat ze beloven: het geven van het rendement van de index.

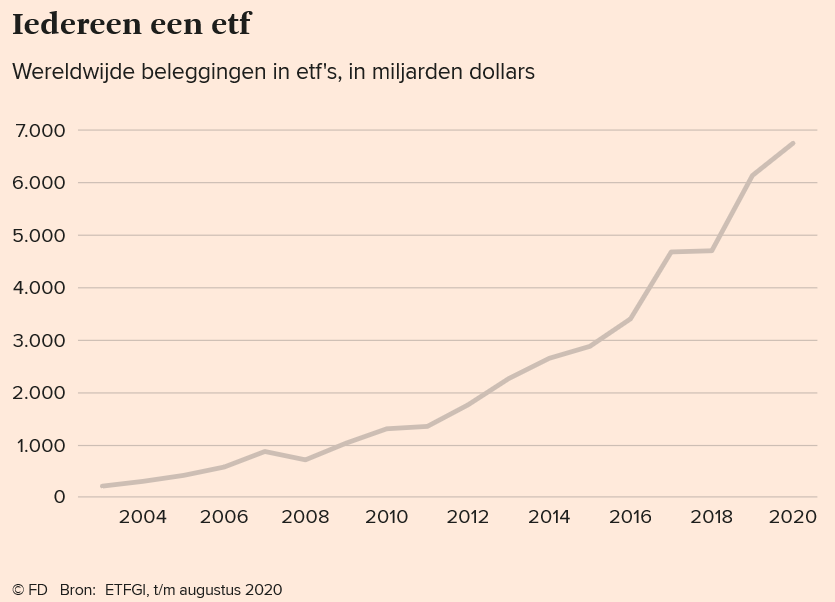

Vooral ETFs zijn populair, omdat ze, in tegenstelling tot indexfondsen, continu op de beurs verhandelbaar zijn. Dit heeft geleid tot een enorme groei van beheerd vermogen. Volgens onderstaande grafiek nadert het vermogen van ETFs bijna $7000 miljard. Zowel particuliere als institutionele beleggers bedienen zich van ETFs; in de VS nog meer dan in Europa.

Bron: Financieel Dagblad

‘Vergroten marktstress’

Volgens het nieuwe onderzoek van drie DNB-economen, onder leiding van Dirk Broeders, tevens hoogleraar aan de Universiteit van Maastricht, dat is gepubliceerd in de meest recente editie van het economenblad ESB, blijken ETFs de marktstress te vergroten. Kort door de bocht is de conclusie dat door de gemakkelijke verhandelbaarheid ETFs steeds vaker worden gebruikt voor speculatie.

In tijden van marktstress wordt er (te) snel gehandeld en kan de koers van een ETF gaan afwijken van de onderliggende index. Dankzij de Fed, die ‘uit het niets’ in de coronacrisis obligatie-ETFs ging opkopen, werden erg grote problemen voorkomen volgens de onderzoekers.

Aanbieders van ETFs verbazen zich overigens over de conclusies van de DNB-onderzoekers. Zij stellen dat ETFs juist zorgen voor liquiditeit, wat goed is in stressperioden. Dat de Fed obligatie-ETFs is gaan opkopen heeft volgens ETF-aanbieders te maken met onderliggende problemen in de obligatiemarkten, waar de liquiditeit soms te wensen overlaat.

Paradox

Er zijn voor- en tegenstanders van passief beleggen met ETFs (of indexfondsen). De grote paradox is dat passief beleggen niet zonder actief beleggen kan bestaan. Passief beleggen is vooral van waarde als markten efficiënt functioneren, dus in markten waar informatie snel en perfect door actieve beleggers wordt verwerkt.

Het zijn de acties van actieve beleggers - zij die dus moeite doen om informatie te verwerken in de hoop daar financieel gewin uit te halen - die markten efficiënt maken, en daarmee het bestaansrecht van indexbeleggen mogelijk maken. Actieve en passieve beleggers zijn als yin en yang.

Ja, het klopt dat actieve beheerders moeite hebben de markt te verslaan, maar dat komt enerzijds door de (soms te) hoge kosten, anderzijds door het beleid van de centrale banken, waarvan vooral passieve beleggers hebben geprofiteerd (ook recent dus weer met het opkopen van obligatie-ETFs).

Passief beleggen bestaat überhaupt niet

Passief beleggen is een bijzonder fenomeen. Het suggereert dat de belegger slechts een of enkele indexproducten hoeft te kiezen en dat hij daarna achterover kan leunen. De keuze van de index (of indices) is echter een actieve keuze.

De ene index volgt de markt, wat die ook precies mag zijn, beter dan de andere. Wat is bijvoorbeeld de Amerikaanse aandelenmarkt? De veel gebruikte S&P500 heeft een bijzondere samenstelling. Er is hier namelijk een indexcomité dat eens per jaar bepaalt welke aandelen tegen welke (initiële) wegingen in deze index zitten.

Dat het comité recent Tesla, ondanks de sterke groei, niet wenste op te nemen, veroorzaakte de nodige consternatie. Het was op zijn minst een arbitraire beslissing, als ware het comité een actief beleggingsteam. Overigens, de vermeende reden voor het niet opnemen van Tesla zou de enorme volatiliteit van het aandeel zijn die voor ‘reputatieschade van de index kan zorgen’.

Institutionele beleggers hebben een fiduciaire taak

Institutionele beleggers willen steeds duurzamer beleggen. Ze willen een rol spelen bij de belangrijke uitdagingen waarvoor de maatschappij zich geplaatst ziet. De SDGs van de UN worden steeds nadrukkelijk nagestreefd. Het is onwaarschijnlijk dat dit met een standaard-ETF in te vullen is.

Eigenlijk is de essentie van beleggen het straffen van bedrijven die het slecht doen en het belonen van bedrijven die het goed doen. Via het mechanisme van straffen en belonen wordt gezorgd voor een efficiënte allocatie van kapitaal in het financiële systeem. Dit allemaal op basis van de criteria die de belegger belangrijk vindt. Voorheen was dat vooral financieel rendement, nu komen daar steeds meer duurzame aspecten bij kijken.

Om aan de fiduciaire taak invulling te geven, krijgen steeds meer ETFs een duurzame screening. De ESG- en SRI-indices schieten als paddenstoelen uit de grond. Sommige beleggers gaan zo ver dat zij samen met indexproviders en asset managers een eigen index ontwikkelen. De ETF is dan eigenlijk de efficiënte invulling van een actieve indexkeuze.

Standaard-ETFs alleen in bepaalde omstandigheden

ETFs zijn de laatste jaren ook populair geworden in bepaalde nichemarkten of sectoren. Uit onderzoek blijkt dat ETFs juist hier veel minder geschikt zijn. Ten eerste omdat ze moeten handelen in minder liquide markten, waardoor de bied-laat spreads uiteindelijk een zeer grote kostenpost worden. Bied-laat spreads worden ook wel de ‘expensive ingredient of cheap ETFs’ genoemd.

Ten tweede ontstaan in nichemarkten problemen als een bepaalde ETF een groot succes wordt. Zo moest de VanEck Vectors Junior Gold Miners ETF eens de index wijzigen, lees breder maken, omdat volgens Canadees recht een aandeelhouder een bieding moet doen op het hele bedrijf als het meer dan 20% van het bedrijf bezit, wat ook voor de betreffende VanEck-ETF bij sommige bedrijven in de portefeuille een reëel gevaar was.

Stelling

Eigenlijk zijn alleen de bekende naar marktkapitalisatiegewogen ETFs een goede oplossing voor de grote liquide markten, waarin genoeg actieve beleggers zijn die de markt redelijk efficiënt houden en er geen moeite mee hebben dat bepaalde beleggers een ‘free ride’ op hun analyses doen. Dit betreft alleen de grote wereldwijde en Amerikaanse aandelenindices.

Dit artikel bevat een persoonlijke opinie van Harry Geels.