Nordea AM: Een economisch herstel dat nog aan kracht zou moeten winnen

Nordea AM: Een economisch herstel dat nog aan kracht zou moeten winnen

Aan het begin van het vierde kwartaal zien we een voortgezette rally van risicovolle activa naarmate beleggers selectief de dips blijven kopen. Daar zijn twee redenen voor: de verwachting van een economisch herstel, voornamelijk in China, en het voortgezette momentum van het ESG-thema. Daarom focussen wij op Chinese aandelen, obligaties uit opkomende markten met hun carrytrades en nieuwe baanbrekende technologieën die profiteren van de lage rente.

Implicaties

Om goed om te gaan met periodes van overschrijdingen en om te diversifiëren, stellen wij flexibele oplossingen voor die een gespreide belegging kunnen bieden tussen verschillende risicopremies. We verwachten de komende twee maanden een voorspelbare consolidatie, maar risk assets zouden door de overvloedige beschikbare liquiditeit nog tot eind 2021 goed moeten presteren. Voor bepaalde stijlen, zoals groeibeleggingen, blijft de kloof met de werkelijkheid wellicht sterk toenemen, en kunnen we doorgaans een grotere spreiding van rendementen verwachten. In zulke tijden kan de analyse van trends, sectoren en namen een aanzienlijk verschil maken.

Een economisch herstel met China als middelpunt

In 'The South China Morning Post' werden onlangs commentaren van functionarissen gepubliceerd waarin stond dat economen hun groeivooruitzichten voor China naar boven bijstellen en dat de Chinese economie harder groeit dan de officiële gegevens suggereren. De consumptie van de gezinnen bereikt geleidelijk aan weer een normaal niveau, en de wereldwijde vraag naar export zou gestaag moeten helpen.

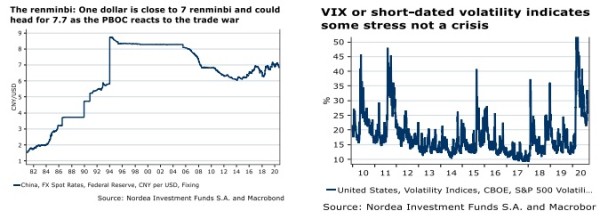

We blijven optimistisch over China, waarbij dit positieve impuls langzaamaan naar de rest van de Aziatische regio rond de Stille Oceaan zou moeten uitbreiden. We blijven in het bijzonder aandacht besteden aan de innovatieve IT-sector en de groeiende middenklasse. De beleggingsstromen naar de Aziatische regio rond de Stille Oceaan en de opkomende markten zouden deze valuta's moeten ondersteunen, maar interventies om hun waardestijging gedeeltelijk tegen te houden zouden gunstig moeten zijn voor de euro ten opzichte van de dollar, aangezien buitenlandse reserves om diversificatieredenen dollars inruilen voor andere valuta's. We blijven dan ook selectief constructief over obligaties uit opkomende markten, aangezien analyse in opkomende markten van essentieel belang is. De renminbi biedt bijvoorbeeld een bijzonder solide voor risico gecorrigeerde carry.

Implicaties

Sommigen noemen dit de 'koop-maar-alles-rally' , maar dat is overdreven. Wij zien een cluster van thema's waar:

1) groei/IT 2) kwaliteit 3) China 4) bedrijfsobligaties 5) ESG, gevolgd door een bredere belangstelling voor risico. De vraag is of we stabiliteit zullen zien en die verwachten we enigszins, in in tegenstelling tot de gebruikelijke rotatie die elke paar maanden plaatsvindt.

ESG wint terrein

De verwoestende branden en de rode lucht boven San Francisco maken het belang van ESG pijnlijk duidelijk. Decennialang is een efficiënte kapitaalverdeling bepalend geweest voor de markt. In grote mate is dat nog steeds het geval. Maar het zijn niet langer slechts enkele progressieve dromers die zich zorgen maken over ESG-aspecten. De rol die ESG speelt in de efficiënte allocatie van kapitaal wordt steeds belangrijker. Dat steeds meer beleggers in hun asset spreiding voorrang verlenen aan ESG speelt in het voordeel van oplossingen die streven naar een efficiënt gebruik van resources, wat energieproducenten aanmoedigd om te blijven diversifiëren.

Implicatie

De integratie van ESG wordt in de sector steeds meer de norm, en deze trend zal zich uitbreiden naar de meeste asset classes. Ook is er een verschuiving naar meer resultaatgerichte beleggingen, met meetbare KPI's. Die trend kunnen we nu al waarnemen. Vermogensbeheerders houden zich steeds meer bezig met alle factoren die belangrijk zijn voor beleggingen van cliënten, ook niet-financiële, namelijk ESG-factoren. We verwachten dat ESG zowel in de VS als in Europa belangrijker zal worden.

Liquiditeitsoverschot en een economisch herstel zouden gunstig moeten zijn voor de carry trade

Liquiditeitsovershot, gedefinieerd als negatieve reële rente, een groei van de geldvoorraad boven de groei van het bbp of een balans van de centrale bank met een groei boven die van het bbp, wordt al lange tijd beschouwd als een voorlopende indicator voor economische groei en risicovolle assets. De werkelijkheid is ingewikkelder. De aankondiging van een bijzonder expansief monetair beleid kan de markt aanvankelijk verrassen, maar de markt leert hierop te anticiperen, net zoals dat het geval was tijdens de verschillende fasen van het QE-programma van de Amerikaanse Fed. Toch was de markt ook nu weer verrast over de snelheid van het economische herstel. Door dergelijk krachtige monetaire impulsen voor de Amerikaanse en Europese economie, bestaat de kans dat de markt in het vierde kwartaal en in 2021 opnieuw positief verrast zal zijn.

Wat betekent het?

De algemene stemming op de markt blijft waarschijnlijk 'koop de dip' totdat de inflatie in de Verenigde Staten weer stijgt tot iets boven de doelstelling, bijv. 3% in 2022/2023. Door het risico van een dergelijk scenario is het een goed idee om wat hedges te houden.

Conclusie: Koop laag, maar probeer flexibel te blijven

Door de agressieve versoepeling van de Federal Reserve en de ECB zou de groei wel eens sneller kunnen herstellen dan momenteel wordt verwacht. Bovendien wordt de 'koop-de-dip'-mentaliteit versterkt door het gevoel dat de centrale banken tussenbeide zullen komen als de markten instorten. Wij richten ons in het bijzonder op een economisch herstel met China als hoofdrolspeler en momentum in ESG.